5只百亿巨兽诞生,半导体产业彻底变天

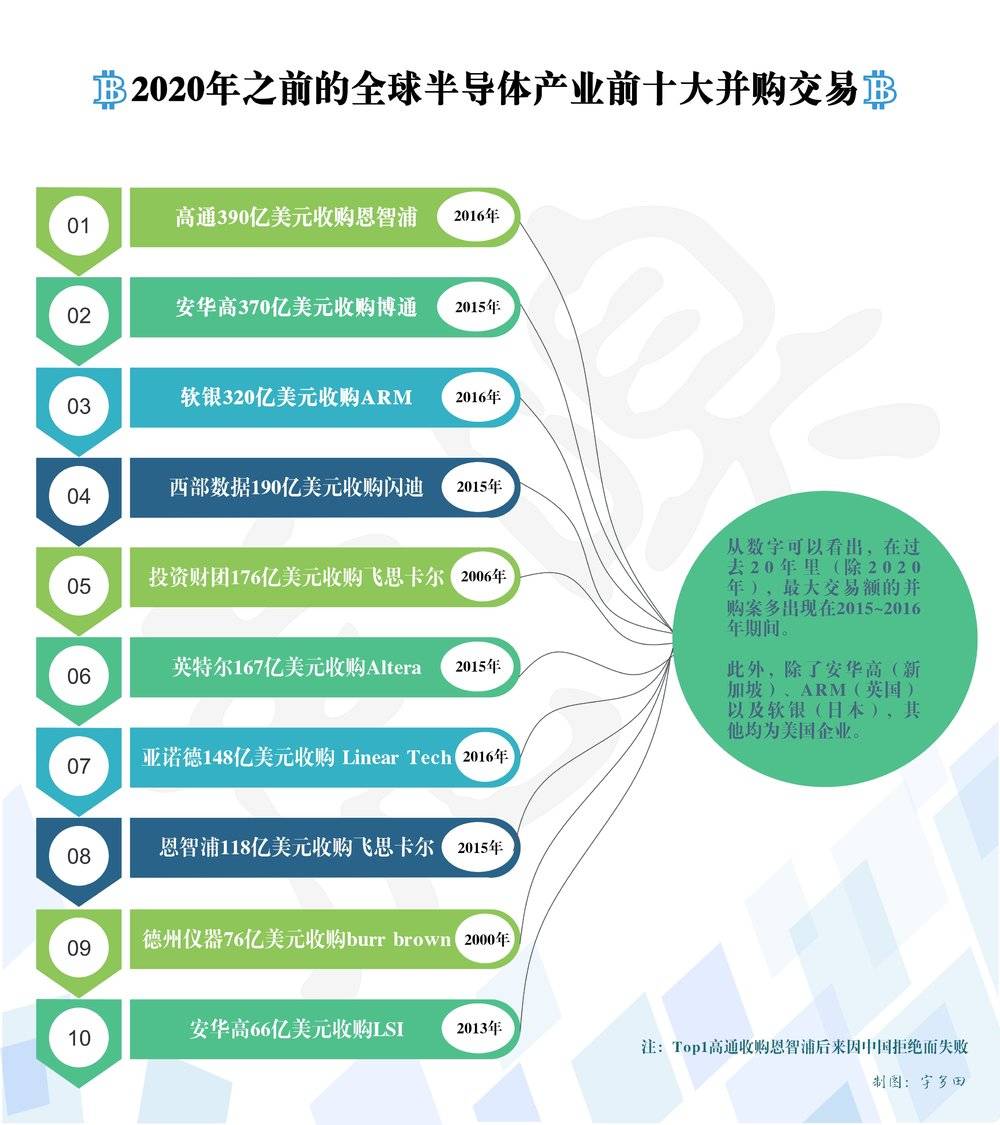

本文为虎嗅科技组对全球芯片行业变局的系列观察文章之一 ,本文为系列第一篇——欢迎来到2020年半导体大变革时代 。我们被“困在原地” , 近1年之久 。然而 , 1年前我们或许怎么也不会想到 , 这种状态给中国大大小小企业带来的“转型思考” , 会从1月时的一小撮火苗 , 衍变为一场烧遍所有产业的数字化大火 。“在疫情下 , 科技行业其实已经与整体经济脱钩了 。 特别是半导体产业 , 仍在蓬勃发展 。 ”台积电现任董事长刘德音在2020年6月股东大会证明 , 这场大火消耗“底层燃料”——芯片的速度与胃口 , 也变得前所未有 。3个月后 , 台积电第二次上调2020年收入预期 。 这家全球最大半导体制造厂的主要判断 , 便来自于大众对5G移动设备和数据中心高性能计算设备的强劲需求 。但另一边 , 在中美贸易战与经济萧条冲击下 , 部分服务于汽车、工业等传统制造的半导体巨头却在承受着收益急速缩减的巨大压力 。于是 , 在这个极为特殊的时间节点上 , 从来只有“无情” , 没有“同情”二字的半导体市场 , 在2020年迎来了它命中注定的大整合时代 。2020年 , 在不到5个月的时间里 , 半导体产业诞生了5笔强强联手的并购案(下图) , 每一家涉及的半导体公司都赫赫有名 , 每一笔金额都超过百亿美元 , 每个合并后的企业都会变成半导体新巨兽 。截至今年11月 , 全球已经在2020年达成了至少总额为1150亿美元(7603亿人民币)的收购交易 。 无论是单笔最大数额还是总额 , 都打破了近20年来保持的半导体产业并购记录 。

不确定当前 , 抱团取暖某种程度上 , 2020年巨额交易频现的并购潮更像是2015~2016年的一种延续 。根据 IC Insight 的监测数据 , 2015年全球半导体并购金额高达1033亿美元 , 而2016年则延续了这一趋势 , 总交易额超过985亿美元 , 几乎是2010~2014年的5倍之多(平均年交易额仅有186亿美元) 。业内人士在当时分析 , 随着全球宏观经济增长减速 , 半导体行业增长也随之放缓 , 但研发和资本密集度却在持续增加 , 竞争也日趋激烈 , 半导体产业的并购将会是大势所趋 。

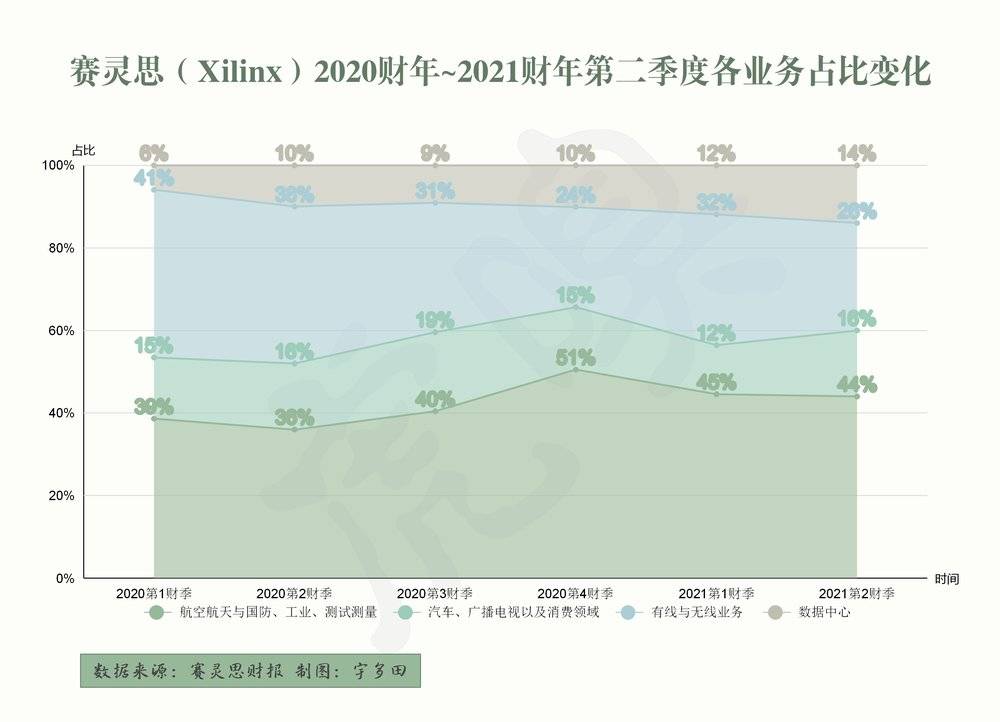

胜科纳米董事长李晓旻曾告诉虎嗅 , 相比国内 , 海外半导体市场已高度成熟 , 特别是模拟芯片市场 , 甚至胜负已分 。 因此 , 每个细分领域都已经逐渐进入到并购整合 , 寡头垄断的阶段 。2020年模拟芯片市场老二亚诺德与第七名美信的合并 , 以及SK海力士兼并英特尔存储业务变成仅次于三星的闪存巨头 , 便有此种意图 。“此前有统计 , 十年前纳斯达克可以找到过百家半导体公司的名字 , 到现在只剩下四十家左右 。 但在上市公司数量减少的同时 , 行业的整体营收和市值规模却又大大提升了 。 ”另一方面 , 通过并购补齐短板 , 用多元化业务以分散企业经营风险 , 在英伟达和AMD的这两笔交易上体现得更为明显 。优势长期只定格在AI加速器上的英伟达 , 可以通过ARM , 获得全球80%以上智能手机和成千上万台家用电器的芯片设计授权 。赛灵思的财务数据(下图)告诉我们 , 来自航空航天、国防、工业以及测绘部门的订单为其贡献了将近一半的收入 , 有线与无线设备部门的销售额也占比达30% 。 而AMD在这些市场上的占有率很低 , 甚至根本不存在 。

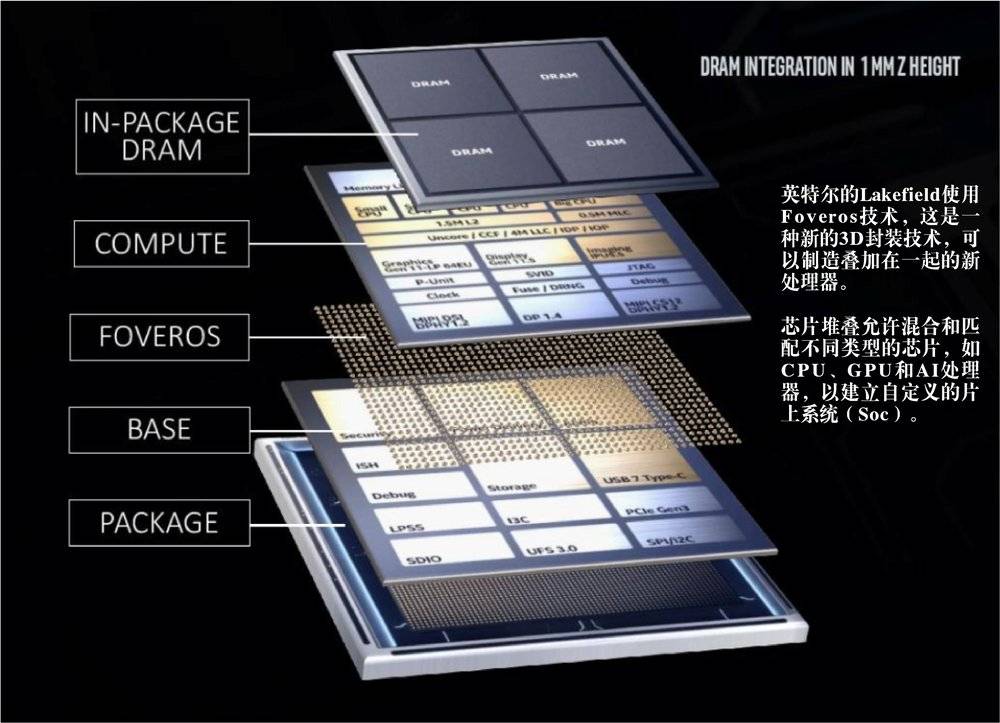

然而 , 2020年也出现了更多新变数 。首先 , 美国用半导体供应链作为武器 , 试图打乱这个高度全球化分工产业 , 也给半导体产业的未来走势增加了不确定性 。虽然中国半导体综合实力不强 , 远落在美国、韩国和日本之后 , 但中国是世界最大的半导体销售市场 , 买卖的芯片占全球总销量的50%以上 。因此 , 2019年的“华为禁令”让包括迈威尔、inphi、美光等华为的美国芯片供应商陆续受到打击 , 纷纷调低了季度收益和销售预期 。其次 , 正是半导体消费大国的身份 , 让中国具备了对全球所有大型半导体并购案说“不”的权力 。2018年 , 高通就因中国的“拒签”放弃了对恩智浦的收购 。 换句话说 , 中国的“点头”将是2020年这五笔巨额并购能否走到最后一步的重要一环 。两国之间在半导体市场的博弈 , 拉扯着这条链条上的所有公司 , 没有一家可以置身事外 。 因此 , 为了度过这段极为不稳定 , 但又不知何时才能终结的暴雨夜 , “抱团取暖”实为上策 。都想成为“下一个英特尔”如果你只看到了以上的浅层次原因 , 那么你会错过半导体产业接下来10年剧本中最精彩的一章 。1个月前 , 在英伟达收购ARM的消息刚被曝光时 , 一位英伟达工程师向虎嗅传达了4个字 , 来概括这笔收购的技术层缘由:“架构创新” 。在半导体产业超过半个世纪的发展中 , 我们每次想让处理器拥有更强的计算能力 , 基本就一个答案:那添加更多的“硅”就好了 。但运算的复杂性 , 芯片那块板子上晶体管排列结构的局限性以及成本早已开始侵蚀这一准则 , 而这也是摩尔定律消亡的关键原因之一 。一位曾在阿斯麦和半导体材料企业供职的资深专家告诉虎嗅 , 2010年 , 英特尔将芯片线宽缩到20纳米 , 就已到达当时光刻设备所能承受的极致 。 据其透露 , 英特尔尝试了包括阿斯麦、尼康等多家顶级企业的光刻机 , 但仍然无法解决问题 。“现在 , 你所听到的14纳米 , 7纳米 , 已经不再是严格按照摩尔定律计算的尺寸 。 为了延续摩尔定律 , 包括英特尔 , 所有企业就必须对芯片做架构上的创新 。 ”换言之 , 决定半导体产品创新周期的黄金定律——摩尔定律早已名存实亡 。 芯片绝对尺寸不断缩小的速度趋缓 , 正逼近“芯片制造设备的极限”;而隐隐有燎原之势的IOT(物联网)、人工智能、自动驾驶应用领域 , 却急需对症下药的新弹药 。英特尔早已意识到这一点 , 因此多年前就对自己的芯片架构发起了挑战 。已经离职的芯片设计天才、英特尔硅工程部门前负责人兼高级副总裁吉姆·凯勒(Jim Keller)参与设计了英特尔的3D堆叠芯片产品 Lakefield , 他极为推崇利用垂直构建的方式来重新设计芯片 。简单来说 , 这种方法能够将不同功能的芯片叠加在一起 , 通过最底部的那块垂直向上传输数据 , 让芯片与芯片之间实现高速互联 。分页标题

图片来自Hot chips当然 , 英特尔在PC市场最强劲的对手AMD也在尝试同样的事情——他们试图将一组不同功能、不同工艺 , 甚至是不同品牌的小芯片(Chiplet)进行“混搭” , 糅合为一个系统 。譬如 , AMD第二代企业级“霄龙”处理器只有核心使用了台积电的7纳米先进工艺 , 而其他部分则使用了低成本的旧工艺 , 譬如14纳米或20纳米 。 因为有些功能 , 旧工艺足以胜任 。换句话说 , 一枚芯片全生命周期(材料生产、设计、制造、封装测试)中的材料和封装 , 将在改变芯片结构上起到愈加关键的作用 。 因此 , 赛灵思闻名圈内的2.5D封装技术 , 一定会给AMD设计更复杂的片上系统(Soc)带来帮助 。

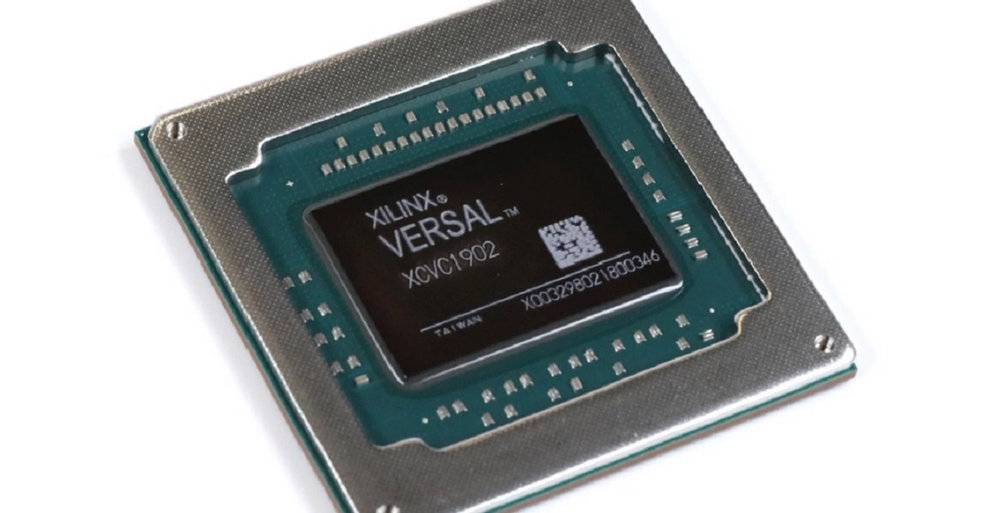

Xilinx 在2018年10月推出数据中心产品Versal ACAP , 一个完全软件可编程的异构计算平台那么从商业角度来看 , 一个更现实的问题是 , 究竟有什么有利可图的机会在驱使着巨头们争先恐后地搞芯片架构创新?我们不妨来先回答这个问题——为何谷歌、微软、亚马逊以及阿里也陆续自己参与和设计芯片 , 并使用最为先进的制造和封装工艺?两个问题的答案都指向一个市场:数据中心 。虽然我们对人工智能商业化的可行性不置可否 , 但短短3年时间 , 人工智能在各个行业的应用渗透率 , 已经远超过大众的想象——小到今日头条和淘宝的个性化推荐 , 大到特斯拉的辅助驾驶功能和工厂产线的预测性维护……在金融(银行)、零售以及工业等所有产业的数字化转型过程中 , 都有人工智能算法深藏其中 。因此 , 从整个应用体量来看 , 未来5年由人工智能算法驱动的半导体购买量将不可小觑 。 而算法模型量级和复杂性都在呈爆炸性增长的当下 , 芯片的架构创新变得势在必行 。与此同时 , 伴随着个人娱乐与办公、消费级硬件和企业的上云化浪潮 , 运营着超级数据中心的云计算巨头与拥有数据中心的大大小小企业 , 都将成为新型高性能处理器的买家 。那么接下来很多事情就都在意料之中了——英特尔 , 这个占据数据中心70%市场份额的最大赢家一定会遭遇更猛烈的围攻 。虽然PC市场让大众知道了英特尔 , 但“数据中心”是其仅次于PC市场的收入来源 , 占据总营收超过三分之一 。 仅2019年Q4这部分收入就高达72亿美元 , 而AMD2019全年的收入才只有67亿美元 。

针对2020年5笔巨额并购(第一张图) , 有半导体专家告诉虎嗅 , 从商业竞争角度来看 , 英伟达、AMD、迈威尔们都是冲着数据中心市场而来 。刚刚宣布收购Inphi的迈威尔一开始就明确表达了自己的意图:“Inphi 的技术是云数据中心网络的核心 , 我们希望借助Inphi特有的硅光子材料和DSP(数字信号处理)技术来拓展数据中心基础设施市场 。 ”此外 , 已经成为数据中心细分市场——AI加速器最大供应商的英伟达 , 先是在2020年4月吞并了能够为成千上万服务器做高效连接的Mellanox 。 后来CEO黄仁勋又在宣布收购ARM时公开向英特尔叫板:“我非常兴奋能集中大量资源 , 将 Arm 变成一个世界级的数据中心CPU供应商 。 ”然而 , 因芯片架构简洁精炼在移动设备市场备受欢迎的ARM其实也曾努力冲击过数据中心市场 , 但一直没太有存在感 。一位工程师在EE journal上发文表示 , 英特尔的至强处理器等企业级产品之所以在数据中心的地位一直坚不可摧 , 是由三件事情来捍卫的:营销辩护 。 在2B市场 , 企业的采购部门不愿意冒着被解雇的风险选择新产品 , 而是更倾向于选择购买“那种90%数据中心都在使用的系统” 。X86指令集架构建立的生态 。 它几十年来既是行业标准 , 也是大多数软件编译器的默认目标 。 让企业使用新CPU , 你需要让工程师们走出一个可执行文件都是X86的世界 。品质硬 。 没错 , 英特尔曾经是最先进芯片制造工艺的引领者 , 所以服务器处理器毫无疑问都是最先进且性能最好的 。但现在 , 其中两座高墙正在被叛乱分子们动摇并跨越 。首先是今年6月 , 苹果被爆料“将在自己的Mac电脑里 , 将陆续用ARM处理器替代英特尔的CPU”的消息引起了轩然大波 , 随之而来的是各种英特尔个人电脑芯片唱衰论 。当时 , 人们忽视了一个更深层次的变革——这也许标志着英特尔在X86时代40年统治地位的结束 。而X86的垄断被打破 , 那么便有可能让其在数据中心的垄断地位被打破 。Linux之父 Linus torvalds曾解释过ARM服务器一直没有打开市场的重要原因——开发者希望在云上运行与自己笔记本上相同的代码 。 因为代码都是在X86笔记本上编写的 , 而不是在手机上 。所以 , ARM笔记本电脑被认为很可能是数据中心市场发生重大变革的催化剂 。 因为苹果即便在个人电脑市场的份额只有8%, 但这家公司笼络到的全球软件开发者比例却却近30% 。而另一个“掌握先进制造工艺”的壁垒 , 也在今年9月随着“英特尔7nm芯片推迟”的消息被打破(具体信息可参考我之前写的这篇文章《英特尔退位 , 台积电称王》) 。 这意味着 , 使用台积电工艺的AMD们也同样可以推出性能不输英特尔的CPU 。当然 , 英特尔并非没有在努力加固自己的优势 。他们收购了超过三家人工智能芯片公司 , 2015年以167亿美元收购了赛灵思的主要竞争对手、FPGA市场老二 Altera , 并在数据中心取得了成功 。 这在某种程度上 , 也是AMD决定收购FPGA老大赛灵思的重要原因之一 。2019年末 , 英特尔不仅推出了oneAPI 计划来推动数据中心异构计算的发展 , 也在为服务器级处理器开发了刚才提到的3D芯片堆叠技术与AI加速器技术 。此外 , 有意思的是 , 英特尔虽然毅然扔掉了Nand闪存业务 , 但却悄悄保留了一种用于数据中心的先进存储技术Optane。分页标题

图片来自medium但很显然 , 数据中心从底层芯片、数据量再到服务器结构每天都在发生的微妙动态变化 , 终于为权力挑战者们打开了封闭几十年的大门 。无论是同样具备强大技术与资金实力的Super7(亚马逊、微软、谷歌、Facebook、阿里、腾讯、百度) , 还有两年来拔地而起的数十家新型处理器创业公司 , 谁能具备和控制在异构计算架构上运行应用程序的软硬件能力 , 打破旧技术定式的禁锢 , 谁就有了颠覆的机会 。但是 , 一位半导体工程师并不认为这是一个赢家通吃、未来仍然会被某一家企业垄断的市场 。“由于运营在数据中心之上的任务非常复杂 , 数据量也非常庞大 , 有GPU擅长的 , 有CPU擅长的 , 也有FPGA(可编程处理器)擅长的 , 所以扩展数据中心的驱动因素也非常多 , 并不是只需要一种芯片架构 , 而是各种类型CPU、GPU、FPGA以及AI加速器组成的异构体系 。 ”简言之 , 数据中心的未来赢家 , 既包括垂类芯片厂商 , 也包括那些能够支持多种任务的异构设计者——不仅能够将存储数据的内存与CPU、GPU、FPGA以及AI芯片尽可能近地靠在一起 , 还能用高带宽把它们都“拼接”起来 , 让数据在不同处理元素间高效流动 。“再去提7纳米、5纳米或者是3纳米的缩进 , 对半导体行业来说 , 已经变得逐渐没有意义了 。 ” 他认为 , 半导体技术的关键已经开始往芯片互联、存算一体以及封装技术上转移 , 任何掌握新技术的公司都可以成为蛋糕的分享者 。“数据量在扩大 , 数字转型的企业还在增加 , 这就意味着数据中心市场的规模还在扩大、没有上限 。 英特尔也许依然是领导者 , 但这并不意味着挑战者们没有自己的一席之地 。 ”中国企业需要谨慎且冷静在2020这轮新的并购大潮中 , 中国半导体玩家有人隔岸看戏 , 有人悲观 , 有人也看到了技术浪潮带来的新机会 。“他们是否联手 , 从生意角度 , 对我们其实不太有利 。 ” 一位半导体从业者认为 , “抱团”肯定拥有更大的客户定价权 , 向美国政府申请出口许可也有更大的话语权 。 对中国用户来说 , 选择面肯定更窄了 , 议价能力会被进一步削弱 。“当然 , 巨头许可批准后 , 短期内有些国内企业可能会拿到自己想要的新盘 , 这可能是唯一的好处 。 ”还有半导体人也有类似的吐槽:“以前像工业级的VR(一种电源管理芯片)与VRM芯片可以从三家采购 , 如果亚诺德与美信合并 , 那么现在可能就只有两家 。 ”此外 , 倪光南院士也曾在9月的一次演讲中指出 , ARM的芯片架构在一些产业具有垄断性 , 如果被美国公司控股 , 那么会对中国产生不利 。 “我相信我们商务部可能会否了这个并购 , ” 他强调 。但是从技术角度 , 我们也不应该放过平等创新的机会 。在英伟达宣布收购ARM , AMD宣布要收购赛灵思后 , 有不少中国企业级芯片工程师很激动 , “看 , 异构说了两年多了 , 现在愈发确定 , 都是为了芯片的异构设计!”“你可以从赛灵思过去1年每季度的收入展望中看出来 , 他们开始瞄准人工智能等方向加大投入 , 同时 , 数据中心的收入也在逐渐增加 。 ”一位数据中心芯片架构师告诉虎嗅 , 赛灵思的FPGA芯片是他们做产品验证必不可少的产品 , 因为架构调整具备灵活性 。 目前这种芯片虽然相对CPU和GPU更加昂贵 , 但在通信设备上很关键 , 华为等企业就会大批量购入赛灵思的芯片 。“中国有不少芯片公司与云计算巨头也在数据中心的异构计算设计上做持续大规模投入 。 虽然基本功差距较大 , 但大家都看到了这种趋势 。 ”但实际上 , 中国企业那个无论如何都不能错过这一轮新技术列车、搞自主研发的理由 , 每个人都很清楚 。“我们再也回不去了 。 ” 一位半导体产业人士感叹 , 中美日韩的扼喉之战 , 巨头抱团垄断 , 全球的数字化转型浪潮……都在一遍又一遍提醒中国半导体产业只剩下“自力更生”这一条路:“这就像以前还不错的朋友突然给了你一刀 。 即便伤好了 , 但疤会一直存在 , 而且会在未来每一个雨夜隐隐作痛 , 提醒你不能忘记从2018年之后两年来中国经历的一切 。 ”尾声:如此来看 , 按照半导体产业兴衰的8年一个“轮回” , 2020年 , 只是半导体市场最高光时刻的开始 。也就是说 , 全球绝大多数半导体企业都会在接下来的5年里参与围绕数据中心发起的一系列丛林战争 , 会在一个技术不按照摩尔定律来疯狂更迭的环境中造出产品 , 或被产品打败 。毫无疑问 , 这个领域没有弱者 。

- 一男子为治病,活吞了5只青蛙,最后却得让人傻眼了!

- 歌曲|《为歌而赞》收官:以“百亿”播放量拓展音综价值新边界

- 现状|星光大道冠军自曝现状,负债百万身上300元都无,曾欠债上百亿!

- 花束|《如梦之梦》开演,肖战五号病人再登场,粉丝编织1005只虾太催泪

- 密室逃脱|5年涨230亿?年轻人深陷其中,1次消费过千?百亿市场正野蛮生长

- 丈夫|隐瞒丈夫报名《中国好声音》,身价数百亿,走红后抛弃丈夫

- 中国消费者|百亿剧本杀市场 只是看上去很美?

- 五一档演出票房增幅超250%,被新世代、综艺、文旅托起的百亿市场

- 认识4天就结婚,百亿家产挪至美籍妻子名下,是宠妻还是转移财产

- 《创造营》男团一届不如一届?11人出道成团,前5只有一个中国人