可穿戴设备价值链梳理(上篇)( 二 )

模拟芯片市场短期的增量依赖于IoT与5G市场的需求 。

从上文的数据可知 , 一个小米手环5需要2个电源管理芯片 , 2个射频模拟芯片 。 (用于蓝牙与NFC信号 , 处理不同频段信号不能共用射频模拟芯片)而一副TWS耳机需要2到3个射频模拟芯片 , 3个电源管理芯片 。

手机端的2G,3G,4G,5G的射频前端价值分别为2$,6$,14$,22$ 。 5G波长短 , 远距离传输信号衰减较大 , 5G基站数量是4G基站数量的3倍以上 。 所以 , 5G技术的推进会对射频模拟芯片市场带来量价全方位的提升 。 根据Yole Development的预测 , 受益于5G , 射频前端市场规模将从2017年的150亿美金增加至2023年的350亿美金 , 年复合增长率为14% , 增量市场规模为200亿美元 。 文章插图

文章插图

模拟芯片市场中长期的增量主要依赖于新能源汽车市场 。

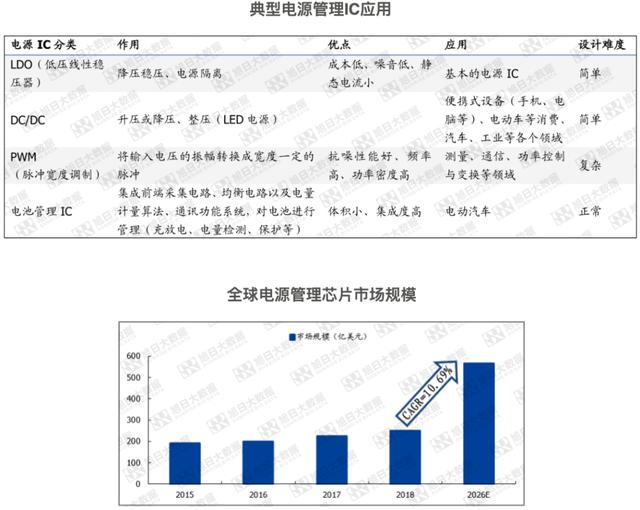

新能源汽车对模拟芯片的增量主要来源于电源管理芯片 。 例如特斯拉的第三代超级充电桩 , 充电电压最高可达380V , 而传统汽车大多使用铅酸蓄电池 , 电压仅为14V 。 因此 , 当电池输出高电压时 , 需要大量的电压转换电路(DC-DC、DC-AC)逆变器、变压器、换流器等电源管理芯片 。

目前 , 全球模拟芯片市场 , 主要由国外厂商占据 。 前五大厂商的市占率分别为:德州仪器—18%、亚德诺—9%、英飞凌—6%、Skyworks—6%、意法半导体—5% 。 由于模拟芯片市场下游客户分散 , 并且产品定制化较高 , 导致竞争者之间产品重叠率较低 , 市场竞争格局分散 。 目前射频模拟技术壁垒较高 , 市场由日本 , 美国企业主导 , 电源管理技术壁垒相对较低 , 竞争激烈 。

在模拟芯片市场 , 由于制造工艺与产品的性能构密切相关 , Fabless模式在开发新产品时 , 难以及时与Foundry的工艺流程对接 。 处理器 , 存储器等数字芯片制造工艺迭代较快 , 例如10nm到7nm , 导致制造成本偏高 。 而模拟芯片的制造工艺迭代速度与前者相比更慢 , 晶圆厂设备更新频率低 。 综上所述 , IDM模式有利于提升芯片质量与性能 , 降低芯片生产的边际成本 , 提升毛利率 , 加强企业的综合竞争力 。 因此模拟芯片行业以IDM模式为主导 , 前几大模拟芯片巨头基本都自建产能 。

国内模拟芯片厂商有着更贴近本土供应链 , 配合度更高的优势 , 在国产替代的时代浪潮下 , 国内厂商潜力巨大 。

受文章篇幅所限 , 更多内容请期待下一期的可穿戴设备价值链梳理研究报告 。

- 长安|长安傍上华为这个大腿,市值暴涨500亿!可见华为影响力之大?

- “树标提质”提升“软实力”数字经济时代创新载体大有可为

- 自动驾驶汽车|海外|自动驾驶无法可依?美国多个团体联合发布自动驾驶立法大纲

- 恢复|电脑文件不小心被删除了怎么恢复?文件恢复可以用这招解决!

- sd|sd卡修复工具有哪些?两个办法就可以搞定了

- 董事|运达科技:独立董事对相关事项的事前认可意见

- 中国|中国恒泰集团附属斥671.76万元购买染色设备

- 手机|新鲜评测:让手机变身电脑的显示器见过没?只用4步即可完成!

- 手机|原来微信一键就能拼接长图,朋友圈可发送几十张照片,涨知识了

- 需求|需求下降!传三星可能停售高端Galaxy Note智能手机,重心转移至可折叠手机