33家上市铁公鸡5年内盈利却不分红 持股基金浮亏破3亿

傻大方提示您本文标题是:《33家上市铁公鸡5年内盈利却不分红 持股基金浮亏破3亿》。来源是金融界。

33家上市铁公鸡5年内盈利却不分红 持股基金浮亏破3亿。分红|盈利|上市|持股|净值---

上市多年一直不分红,近日,包括辅仁药业(600781,诊股)、浪莎股份(600137,诊股)、金杯汽车(600609,诊股)在内的多家上市公司被监管部门重点关注。据悉,多家基金因持有至少15只一毛不拔的上市“铁公鸡”,亏损高达3亿元。

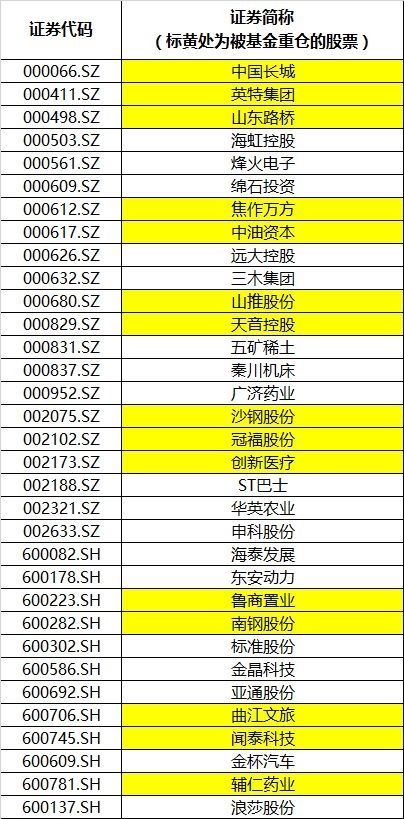

据Wind数据统计,在2012年至2016年这五年期间,在实现可分配利润为正的情况下,从未分红过的上市公司共有33家。其中,截至去年四季度末,15家股票被基金重仓,1家早已遭到停盘。

分红|盈利|上市|持股|净值---傻大方小编总结的关键词

▲ 2012年-2016年未分红的33家上市公司,其中标黄处为被基金重仓的股票。 数据来源 wind。

32只“铁公鸡”成立来从未分红

据统计,包括辅仁药业、浪莎股份、金杯汽车在内,A股2017年之前上市的公司中仍有32家“铁公鸡”从未进行过分红。

分红|盈利|上市|持股|净值---傻大方小编总结的关键词

▲ A股2017年之前上市,从未进行过分红的32家公司。数据来源:证券时报·e公司

目前,已经有几只“铁公鸡”被证监会拔下了“羽毛”,其中,辅仁药业、浪莎股份均已回复未分红原因以及后续分红计划,明确预计2017年业绩将具备分红条件。

金杯汽车已上市长达25年,截至目前该公司仍未有即将分红的意向。

金杯汽车表示,由于投资损失和轻卡业务经营不善,导致公司长期经营困难,未能达到分红条件。

但根据企业历年年报显示,金杯汽车公司从1994年-2016年期间的净利润并没有长期处于负值,2012年-2016年五年来的净利润分别为0.23亿元,0.18亿元,-1.4亿元,0.36亿元,-2.08亿元,虽然2016年有亏损,但《国际金融报》采访人员从该公司发布的2017年年度业绩预盈公告中发现,金杯汽车在2017年底已经完成扭亏为盈,净利润达1亿元。

此外,净利润为正数的还有山东路桥(000498,诊股)、中国天楹(000035,诊股)、英特集团(000411,诊股)、闻泰科技(600745,诊股)、中核钛白(002145,诊股)这五只“铁公鸡”,在连续3年可分配利润均为正数的情况下未分红,引发监管层关注。比如,闻泰科技五年来可分配利润分别为1.5亿元、4.87亿元、6.63亿元、5.88亿元和5.06亿元,可这家公司也甘愿当“铁公鸡”。

基金重仓最高亏损3亿元

在30多只“铁公鸡”身上,基金公司也吃了哑巴亏。

采访人员从东方财富(300059,诊股)网获悉,截至2017年6月30日,目前有招商行业领先混合A、大摩量化配置混合、广发中证全指可选消费ETF、前海开源沪港深核心资源混合A、广发中证全指可选消费ETF联接A共同持有金杯汽车165.64万股,较2016年四季末增加87.5万股,持股占净值比例最高的招商行业领先混合A,近3个月来累计单位净值跌幅达-11.21%,同期沪深300跌幅为5.39%,在2616名同类基金中仅排2139名。

分红|盈利|上市|持股|净值---傻大方小编总结的关键词

▲ 数据来源东方财富网

另外一只五年内未曾分红过的沙钢股份(002075,诊股),早在2016年9月19日就已宣布停牌,至今仍未复牌。投资者被其套住的时间已经超过了一年。而这一年多里,据采访人员统计,沙钢股份已经对外发布了30份重大资产重组停牌的进展公告。

东方财富网数据显示,持有沙钢股份股票的基金分别是,中融国证钢铁行业指数分级、申万菱信中小板指数(LOF)、新华行业周期轮换混合、北信瑞丰稳定增强偏债混合、嘉实中创400ETF、南方深证成份ETF联接A、国联安双力中小板综指(LOF)、嘉实中创400ETF联接、鹏华深证民营ETF联接。

分红|盈利|上市|持股|净值---傻大方小编总结的关键词

▲ 数据来源东方财富网

持股占净值比例最高的中融国证钢铁行业指数分级基金,自2016年1季度起重仓沙钢股份,截至2017年12月31日,持有该股657.94万股,在所有重仓股中持股占净值比最高,截至2月9月,该基金单位净值跌幅达4.2%,自成立以来累计单位净值跌幅达43.40%。

究竟是为了逃避股价大跌,还是在不断地重组资产,沙钢股份无预期的停牌做法似乎有点耐人寻味。

对此,恒丰泰石资本管理公司总经理韩玮在接受《国际金融报》采访人员采访时表示,“重仓股停牌时间过长,如果基金持有人持续赎回基金份额,会导致该股持仓比重被动升高,会影响投资经理的组合配置效果,甚至突破单只股票持仓超过基金净资产百分之十的监管限制。”

韩玮还分析称,“对于基金重仓的重组股长期停牌,常见的指数收益法往往无法正确估算停牌股票的真实价值,导致基金的公告的净值很难估算公允。假如净值估计低于真实价值,复牌后股票出现连续涨停板,大幅超过相关指数,则停牌期间,新申购基金的投资者就占了便宜,与此同时原有持有人吃亏。此外,选择赎回的投资人吃亏与此同时剩余持有人则会占便宜。反之,亦然。”

不同于上述亏损股和停牌股,闻泰科技这样一只“铁公鸡”虽然一毛不拔不分红,股票却受众多基金重仓青睐。

东方财富网数据显示,去年四季度末,共有11家基金公司旗下36只基金合计重仓持有闻泰科技股票,共持股2622.28万股。截至2月9日,该股今年以来下跌27.75%,受其影响最大的持股占净值比例最高的南方智慧混合,近一周来单位净值跌幅达10.81%,同期沪深300跌幅为8.99%,在同类2813只基金中,仅排2604名。数据显示,36只持有该股的基金总浮亏达3亿元。

不分红对基金短期净值影响有限

据统计,截至2月9日,持有15只“铁公鸡”公司股票的基金合计浮亏达3.12亿元。是否因为“铁公鸡”未分红,对基金净值造成了影响呢?

资深基金研究专家王群航在接受《国际金融报》采访人员采访时认为,现在提倡股票分红,如果一家上市公司每年都能分红,能够反映出该企业的业绩效益各方面表现都很好,但这是一个长期行为,主要体现在股价上面,并不会在分红的基点上有部分异常表现。另外还存在一种“炒”分红的表现,但即使这样,分红之后还需除权,除权之后能不能填权这是很重要的,具体问题要具体看待,理论上来讲,股票分不分红对基金净值没有任何影响。

根据天天基金研报,上市公司应该注重分红,在合理控制风险的基础上,追求基金资产的长期稳定增值,获得超过业绩比较基准的投资业绩。通过投资股票市场中注重分红的上市公司股票,获得股息收益和资本增值,并通过投资于权证、股票指数期货等金融工具进行套利或避险交易,控制基金组合风险,为基金持有人增加风险调整后的回报。

上海万霁资产董事长牛春宝也认为,因为要除权,短期对净值没有影响。但长期来看,分红除权后,市盈率会降低,如果公司业绩增长正常,那么将为股价上涨创造空间,从而为基金持有人创造双重收益。

- 上市公司中报显示:“四新经济”和战略性新兴产业快速成长

- 成都9月将推约3.1万套商品住房上市

- 临安山核桃开采了 新货预计9月20日左右上市

- 854家上市公司披露去年扶贫情况

- 不想错过美团上市红利?雪盈助你一臂之力

- 惨惨惨!上市券商8月业绩出炉,超9成营收和净利环比为负,资管业

- 估值2000亿超网易!腾讯音乐下月赴美上市,今年要赚近40亿

- 这季大闸蟹有点“忙” 还没上市就被各种谣言缠身

- 美团赴港上市!但投资者却不想买:“连亏3年,它真能赚钱么?”

- 惨烈!上市券商遭遇"黑色八月",营收净利大幅下滑,27