富士康A股IPO硬伤:成立未满3年 无实控人 负债1204亿

傻大方提示您本文标题是:《富士康A股IPO硬伤:成立未满3年 无实控人 负债1204亿》。来源是东方财富网。

富士康A股IPO硬伤:成立未满3年 无实控人 负债1204亿。a股|负债|硬伤|富士康|ipo|未满---

2月9日晚上,引人注目的富士康工业互联网股份有限公司在证监会网站上预披露招股说明书,准备登陆上交所,正式开启了IPO冲关之路。

a股|负债|硬伤|富士康|ipo|未满---傻大方小编总结的关键词

可是,笔者一看材料,富士康的前身福匠科技成立于2015年3月6日,到现在还不满3个年度。

a股|负债|硬伤|富士康|ipo|未满---傻大方小编总结的关键词

福匠科技设立时只有一个股东:机器人控股有限公司(Robot Holding Co。, Ltd。),注册资本1500万美元。

2017年3月,2017年3月,深圳鸿富锦向福匠科技出资500 万美元等值人民币进行增资,福匠科技注册资本增至2000万美元。2017 年 7 月 21 日,福匠科技整体变更为股份有限公司并更名为富士康工业互联网股份有限公司。

我国《首次公开发行股票并上市管理办法》第九条规定“发行人自股份有限公司成立后,持续经营时间应当在 3 年以上,但经国务院批准的除外。有限责任公司按原账面净资产值折股整体变更为股份有限公司的,持续经营时间可以从有限责任公司成立之日起计算。”

招股说明书也特别提到,公司持续经营时间未满三年,公司已向有权部门申请豁免。按照上述办法规定,富士康应向国务院申请批准。

a股|负债|硬伤|富士康|ipo|未满---傻大方小编总结的关键词

以往,未满3年申请上市获豁免批准大多是国资控股的企业,而且都在十几前。印象中最近一家成立未满3年获豁免批准而上市的公司好像是太平洋证券(601099)。太平洋证券2007年12月28日上市。太平洋证券是为了化解云南证券有限责任公司风险而于2004年1月6日成立的。

富士康的上市符合国家制造业升级的大战略,申请豁免获得批准问题不大!而且很可能事先已经沟通过了。

富士康公司主要从事各类电子设备产品的设计、研发、制造与销售业务,依托于工业互联网为全球知名客户提供智能制造和科技服务解决方案。公司主要产品涵盖通信网络设备、云服务设备、精密工具和工业机器人。

公司无实际控制人

富士康A股IPO硬伤:成立未满3年 无实控人 负债1204亿。a股|负债|硬伤|富士康|ipo|未满---

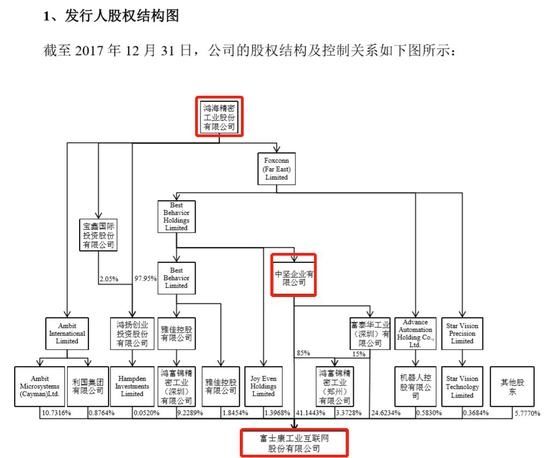

公司控股股东为中坚公司,注册于香港。中坚公司为一家投资控股型公司,由鸿海精密间接持有其 100%的权益。因鸿海精密不存在实际控制人,故而富士康公司不存在实际控制人。鸿海精密为注册于中国台湾地区的公司法人。

a股|负债|硬伤|富士康|ipo|未满---傻大方小编总结的关键词

2017年收入3545亿 净利润158亿 负债1204亿元

富士康A股IPO硬伤:成立未满3年 无实控人 负债1204亿。a股|负债|硬伤|富士康|ipo|未满---

公司的主要客户(按字母排序)包括 Amazon、Apple、ARRIS、Cisco、Dell、HPE、华为、联想、NetApp、Nokia、nVidia 等,皆为全球知名电子行业品牌公司。2015年、2016年、2017年营业收入分别为2728亿元、2727亿元、3545亿元。净利润分别为143.5亿元、143.6亿元、158.6亿元。

a股|负债|硬伤|富士康|ipo|未满---傻大方小编总结的关键词

截至 2017 年末,富士康公司合并报表口径负债总额为 1204.14 亿元,其中流动负债总额为 1,203.82 亿元,非流动负债总额为 0.32 亿元。

控股型公司上市员工近27万

富士康A股IPO硬伤:成立未满3年 无实控人 负债1204亿。a股|负债|硬伤|富士康|ipo|未满---

富士康系控股型公司,主营业务主要由下属子公司负责具体经营,公司主要负责对相关全资及控股子公司的投资和管理。截至 2017 年 12 月 31 日,发行人的全资及控股境内子公司共 31 家,全资及控股境外子公司共 29 家。

截至 2017 年 12 月 31 日,公司共有员工 269049 人。

募投项目总投资272亿元

富士康A股IPO硬伤:成立未满3年 无实控人 负债1204亿。a股|负债|硬伤|富士康|ipo|未满---

公司本次发行所募集资金在扣除发行费用后拟主要聚焦于工业互联网平台构建、云计算及高效能运算平台、高效运算数据中心、通信网络及云服务设备、5G 及物联网互联互通解决方案、智能制造新技术研发应用、智能制造产业升级、智能制造产能扩建八个部分进行投资。募资项目总投资272亿元

市值有望达到6435亿元,成为A股市值最高的外资控股公司

富士康互联网2017年每股收益约0.90元,按照发行A股占发行后总股本的10%,即17.726亿股,发行后总股本约195亿股,届时富士康互联网每股收益约0.81元。

目前A股电子设备及服务行业加权平均市盈率约40.9倍,上市后较合理的股价约33元,那么, 富士康互联网总市值将达6435亿元,成为A股市值最高的外商控股上市企业。

东方财富网2月9日A股市值排名显示,中国人寿为7008亿元列第10,中国神华为4596亿元列第11位。

- 陈妙林退而未休 称开元今年将正式启动IPO计划

- 猫眼启动IPO对决淘票票,340亿元估值或远超阿里影业!王长田财富

- 直击美团IPO发布会 高管再谈亏损原因及业务重心

- 午报丨云集微店寻求赴美IPO;自如再被住户反映甲醛超标

- 深圳富士康宿舍楼发生凶杀案 一男子刺死一女后自杀身亡

- 投行寒冬:IPO在会项目排名,多家券商仅1单项目

- 国内电影市场火热,猫眼电影赴港IPO,募资或达10亿美元!

- IPO“堰塞湖”加速见底 年底排队数量有望跌破200家.

- 搁置5年后重启IPO,快递行业“国家队”该如何应对激烈行业竞争?

- 3家IPO即将上会,净利润都过亿,一个超过200亿!