吴小晖被查:安邦现象,不过是危机的前兆

傻大方提示您本文标题是:《吴小晖被查:安邦现象,不过是危机的前兆》。来源是土逗公社。

吴小晖被查:安邦现象,不过是危机的前兆。安邦|被查|前兆|吴小晖|危机|现象---

安邦|被查|前兆|吴小晖|危机|现象---傻大方小编总结的关键词

最近金融圈反腐风雷激荡,连安邦这样的妖精也被揪了出来,随着真相逐步曝光,“宇宙级杠杆”的资本玩法让一帮吃瓜群众大开了眼界。

根据公开资料显示,安邦2004年以财险起家,初始注册资本只有51亿元,2016年末总资产达到2万亿左右,从账面上看,短短十余年规模就快赶上老牌央企中石化了。

不过这样的大象,谁能想到其实是通过复杂的股权结构虚假注资,真正的资本金只有5.6亿元,资产杠杆达到3500倍!(财新周刊,《穿透安邦魔术》)

安邦为什么要大费周章地做大资本金呢?这是因为按照监管要求,资金投向和规模有一定的资本金和资产的限制,尤其是做风险大的投资。

这些风险大的投资,主要是指用投资人短期“理财”的钱来做长期的股权投资。

2014年以来安邦在国内资本市场连连举牌(持有5%股份)扫货,买成了多家银行、房地产公司的大股东。2015年一年内就跻身为工、农、中、建四大行的前十大股东,现在已经是民生银行、金融街、金地集团、大商股份、远洋集团、华富国际等多家上市公司的大股东。

安邦|被查|前兆|吴小晖|危机|现象---傻大方小编总结的关键词

图为安邦2016A股前三季度持股情况

为安邦买买买输血的重要渠道是万能险。什么是万能险呢?简单地说,就是有寿险功能的理财产品。为了和理财产品竞争,万能险的收益率都比较高,安邦的万能险大多数收益率在4.6%-6%之间,这就吸引了大批资金。

安邦|被查|前兆|吴小晖|危机|现象---傻大方小编总结的关键词

因为银行理财产品期限比较灵活,万能险如果动辄投资个十年八年可能就没人买了,所以万能险的期限也设计为短期化,还可以提前退保或者减保,实际存续期往往只有一年,而股权投资都是长期的,这样就出现了短钱长投,一旦出现集中退保的现象,就会出现流动性风险。

安邦集团的飞跃,是从2011年后开始的,而2012年后的四年恰恰是中国金融自由化的四年。

2012年十八大报告中开始出现“深化金融体制改革”的表述,也就是从那一年开始,金融业逐步大松绑,进入混业经营的大资管时代。

1995年至2004年,险资只能运用于银行存款、国债、金融债券这样比较安全的资产。从2012年开始,监管部门先后出台十几项新政策,保险资金投资范围不断放宽,允许投资银行理财、信托、金融衍生品、股权投资、境外资产这样风险高的领域。保险和投行、基金的界限也越来越模糊了。

2012年后,也是货币宽松、大水泛滥的四年。全球金融危机爆发后,为刺激疲弱的经济增长,全球主要发达国家央行均采取了超低利率、甚至负利率政策,资金成本处于历史最低水平。资产是有限的,而当大家都拿着钱找不到赚钱的项目的时候,就出现了严重的“资产荒”,只能去投资更高风险的领域。这就是保险资金越来越不保险的原因。

其实,金融自由化只是表象,其深层次的原因就在于,实体经济盈利能力的下降。

从2011年开始,中国工业企业部门利润率的增长率就面临断崖式下跌的态势,2012年中国规模以上工业企业的净利润率进入下滑通道中,2012年后,经济加速脱实入虚,金融业增加值占GDP从2012年的6.3%,短短四年时间上升到10.2%。

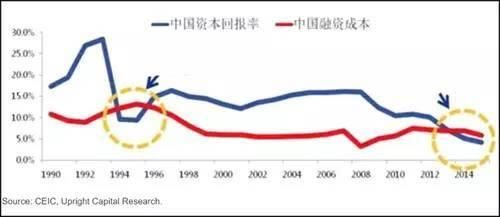

根据Upright Capital的测算,2014年开始发生了重大变化,工业部门的资本回报率开始低于融资成本,资金不愿意进入实体经济,而更愿意进行一些金融市场的投机行为。从股市到楼市,资产泡沫出现轮动。

安邦|被查|前兆|吴小晖|危机|现象---傻大方小编总结的关键词

在资本过剩的情况下,资本输出也成了必然。2014年对外投资监管大幅松绑,中国从过去的净资本输入国转向“世界投资人”。安邦的海外扩张步伐也是从那一年开始变得激进。截至2016年年底,安邦人寿海外保险资产占总资产比例超过了60%。

安邦|被查|前兆|吴小晖|危机|现象---傻大方小编总结的关键词

2014年开始,也是安邦步入爆发式增长的时期,借助低资金成本在海内外疯狂并购。从上图很明显看出,安邦投资的,主要是量化宽松以来泡沫集聚的房地产和金融。

金融创新说是为了服务实体经济,实际上却是加剧了脱实向虚。安邦借助这一过程实现金融资本暴增的奇迹,然而金融资产就是虚拟资本,只是未来收益的凭证,天生就蕴藏着不确定性。安邦资产暴涨的神话只是金融泡沫带来的虚假繁荣。

最近中央对于金融风险的管控可以说是前所未有,不仅货币收缩、监管趋严,对外投资也收紧了。其深层次的原因就在于,我们已经处于一个系统性风险的临界点。2014年经济已经出现庞氏增长,当期新增广义信贷52%要用于还本付息。从债市到楼市,风险在不断累积。2016年,根据中国人民大学宏观经济论坛的研究,中国的总债务率水平已经处于一个临界点,非金融企业的总债务率水平已经略高于金融危机前美国的债务率。

以往四年多金融行业的繁荣建立在资本流入、持续低利率、流动性泛滥的基础上,现在市场利率开始走高,意味着对过去几年虚假繁荣的釜底抽薪。信用危机事件不断刷新人们的三观,以前觉得非常安全的资产瞬间就可能变成炸药桶。2016年下半年开始流动性收紧后,债市暴跌,年底就炸出了国海证券萝卜章事件,牵扯到20余家机构,最近安邦作为第一大股东的民生银行又爆出30亿虚假理财丑闻。

正如《资本论》中所说,利润率下降,就会出现欺诈,而普遍助长这种欺诈的是狂热地寻求新的投资、新的冒险,以便保证取得某种高于一般平均水平的超额利润。

2008年次贷危机后,我们看到了金融机构是如何“大而不能倒”。因为金融的本质是信用,一旦产生信用危机,必然会引发链式反应。若资产规模超万亿、做为四大行和多家上市房企大股东的安邦系全线崩溃,一场局部金融危机或不可避免。不过如果最后接盘的不是投资人,那就是全社会来买单。

保险公司的推销员经常会说的一句就是,我们保险公司是不会倒闭的。根据《保险法》第92条规定,“经营有人寿保险业务的保险公司被依法撤销或者被依法宣告破产的,其持有的人寿保险合同及责任准备金,必须转让给其他经营有人寿保险业务的保险公司;不能同其他保险公司达成转让协议的,由国务院保险监督管理机构指定经营有人寿保险业务的保险公司接受转让。”这其实是拿全社会的财富来为单个资本的赌博买单。马克思早就指出这种寄生性,“信用为单个资本家或者被当做资本家的人,提供在一定界限内绝对支配他人的资本,他人的财产,从而他人劳动的权利。”这些资本家“是拿社会的财产,而不是拿自己的财产来进行冒险的”。

作者 | 木清

编辑 | 默默然

美编 | 黄山

本文首发于土逗公社

- 某帖子说得什么茶叶6万块什么意思?

- 另类的经济学现象,女性裙子越短股市越牛?

- 大连歇歇病假条热心的亲们需要你们帮忙

- 王健林是亚洲首富吗? 王思聪怎么老找整容的玩 整容的,人都不

- 教育部:2017年义务教育大班额现象得到明显缓解

- 极端反差凸显主力新思路 一大现象需引起高度警惕

- 春节过后的农村,人气剧降,上演空村现象

- 在农村,有三种现象正悄悄改变,很多人没有注意到

- 吴小晖到底出了什么问题?

- 开春过后,农村三大怪象即将进行严打,你们村存在这一现象吗?