估值低,弹性高:证券步入配置良机

傻大方提示您本文标题是:《估值低,弹性高:证券步入配置良机》。来源是雪球。

估值低,弹性高:证券步入配置良机。估值|证券|配置|弹性|良机|步入---

主理人 · 牛犇

基金投资专栏 | 第 120 篇

在过去的2017年,金融板块三大金刚中,银行、保险都被资金青睐,获得不小涨幅,唯独证券不但没上涨,还下跌了。

我们知道,证券一旦开启上涨模式,也就意味着初牛开始,这也是为什么银行、保险能支持上涨,但证券却没法享受上涨的红利。

不同于一般的指数基金,证券行业的周期性更强,业绩与上涨息息相关,越上涨,买卖越频繁,投资者增量,业绩提升,环环相扣。

为什么证券现在步入配置良机?

牛犇认为,证券行业的强周期性,决定了其投资风险远远大于一般的宽基和行业指数,在过去一段时间内,虽然证券也低估,但明显处于一个稍微低估阶段。

我们先说一下证券行业的主要收入来源:

第一、交易佣金。投资者进入二级市场买卖,会产生一部分佣金,是主要收入来源。

第二、一级市场承销。主要帮助企业上市融资、辅导等,收取一定比例费用。

第三、资管业务和两融业务。

第四、代理发行基金。这算是证券行业最新的收入增长点。

从以上收入来源看,如果没有进入牛市,熊市的存量投资不大,业绩增速也一般,但我相信其在满足未来经济发展方面有更多拓展空间。

对于证券这种营收不稳定的行业,着重看其PB指标。

从估值看,截至2月23日,证券公司指数PB估值触及1.55,历史百分位值0.44%,基本接近历史底部区域。

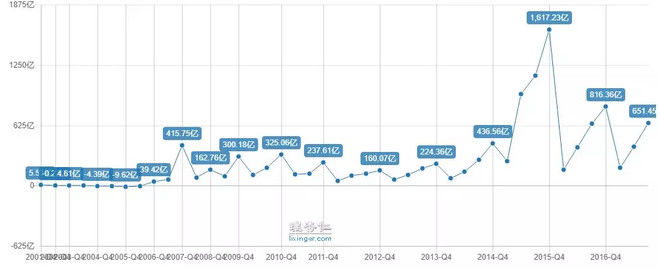

营业收入

估值|证券|配置|弹性|良机|步入---傻大方小编总结的关键词

净利润

估值|证券|配置|弹性|良机|步入---傻大方小编总结的关键词

从2015年熊市以来,证券行业的营收和净利润有明显下跌,但其连续两年营收和净利润都迅速超过过去所有年份。

我们再来看两融业务,排除年前大跌,两融业务一直处于良性缓慢上升状态。

长期而言,券商也在不断转型,期望摆脱单一佣金收入渠道,多点开花、多元发展是必然选择,未来的收入和业绩也会越来越凸显。

说了这么多,只想表达一种想法。

估值低、弹性高,正是配置的良好时机。

但这里提醒各位,低估并不一定立刻上涨,千万不要说低估就重仓。

建议大家主动研究这个行业过去的业绩、从低估到上涨有多大心里预期跌幅、这个跌幅能否承受、能否坚持持续投入这么长时间等等。

当然,基金依然是配置的最合适选择。

既能投资优质的券商股,又能通过基金给予龙头更高的配置权重,抓住券商的收益,降低风险,何乐不为?

选择哪个基金投资比较好呢?

当然数据说话。

估值|证券|配置|弹性|良机|步入---傻大方小编总结的关键词

上表6只证券基金,跑赢基准表现最优质的有3只:证券ETF、券商ETF和证券分级。

从成立时间、规模、总回报、年化回报,推荐投资证券ETF。

证券ETF只能在二级市场投资,也就是说需要有股票账户。

如果您对基金投资有兴趣,建议开通场内场外的账户,一个能更低佣金买入更便宜的基金,另一个方便套利。

这里,给大家提供的一个东财开户的福利。

开户链接:http://cn.mikecrm.com/Pma44Zi

买基金:万分之1交易佣金,没有5元底费

买股票:万分之1.8佣金。

已有东财账户的,可以直接转户,其他券商也可以销户再开户。

一、投资指数基金,不考虑主动基金;

二、低估定投:寻求相对高安全边际基金,低估持续分仓买入,高估轮动其他低估基金或债券;

三、网格资金管理:资金划分N份,对基金占用做大中小组合比例配置;

四、不惧短期风险波动,不追涨杀跌,坚持中长期投资。

@今日话题

- 贾跃亭股票爆仓:涉及金额近10亿元,西部证券已提诉讼

- 西部证券为乐视网股票质押融资计提巨额坏账

- 【活动】2018上海证券财富管理峰会

- 贾跃亭股权质押或引连环炸 第一把火烧向西部证券

- 去通道降杠杆 信托业创新转型进行时

- 券商股午后直线拉升 山西证券涨超6%

- 海通证券姜超:人民币跳升 经济和资产影响几何?

- 香港券商富途证券已实现1万亿累计交易额

- 招商智远手机证券智慧版不能上网

- CBA季后赛,一起为广州证券队打call吧!