中国铝业127亿大收购 河南这两家标的资产超80亿

傻大方提示您本文标题是:《中国铝业127亿大收购 河南这两家标的资产超80亿》。来源是投实。

中国铝业127亿大收购 河南这两家标的资产超80亿。标的|资产|收购|河南|中铝|中州|中国铝业---

投实消息:

中国铝业127亿大收购 河南这两家标的资产超80亿。标的|资产|收购|河南|中铝|中州|中国铝业---

2月23日,中国铝业(601600)公布《发行股份购买资产暨关联交易预案(修订稿)》,公司股票将于2018年2月26日(星期一)开市起复牌。根据本次预案,中国铝业拟以不低于6元/股发行股份,向华融瑞通、中国人寿、招平投资、中国信达、太保寿险、中银金融、工银金融和农银金融等8名交易对方购买其合计持有的包头铝业25.67%股权、中铝山东30.80%股权、中州铝业36.90%股权和中铝矿业81.14%股权。交易标的资产预估值总计约127.04亿元,初步计算的本次购买资产发行股票数量约为21.17亿股。

标的|资产|收购|河南|中铝|中州|中国铝业---傻大方小编总结的关键词

中包头铝业主要产品为电解铝,中铝山东、中州铝业、中铝矿业主要产品为氧化铝。实施完成后,4家标的公司将成为中国铝业全资子公司。

根据预案,本次交易前,包头铝业、中铝山东、中铝矿业和中州铝业均为中国铝业的子公司,因此,本次交易完成后,对中国铝业的总资产、总负债、营业总收入、利润总额等不会产生实质性影响,将增加中国铝业归属于母公司净资产,同时未来包头铝业、中铝山东、中州铝业和中铝矿业经营业绩的改善以及减轻财务负担效用体现,有助于提升中国铝业归属于母公司净利润,中国铝业的持续盈利能力将得到增强。

中国铝业表示,本次交易的标的资产地处内蒙古包头市(包头铝业)、河南省郑州市(中铝矿业)、河南省焦作市(中州铝业)及山东省淄博市(中铝山东),均属我国重要交通枢纽,区位条件优越,城市工业基础雄厚。

规模126亿元

中国铝业127亿大收购 河南这两家标的资产超80亿。标的|资产|收购|河南|中铝|中州|中国铝业---

中国铝业市场化债转股第二步

中国铝业127亿大收购 河南这两家标的资产超80亿。标的|资产|收购|河南|中铝|中州|中国铝业---

根据交易预案披露,本次交易中,市场化债转股规模为126亿元,根据该等债务对应的利率情况,该等债务的一年利息费用合计约为7亿元,实施本次市场化债转股,标的公司将相应减少利息费用。

此前2017年12月5日,中国铝业发布公告称,拟引入华融瑞通、中国人寿、招平投资、中国信达、太保寿险、中银金融、工银金融及农银金融等 8 家投资者通过“债权直接转为股权”和“现金增资偿还债务”两种方式对公司所属中铝山东、中州铝业、包头铝业及中铝矿业4 家全资子公司合计增资人民币 126 亿元,实施市场化债转股。

债转股方案实施后,8家投资机构合计持有4家子公司包头铝业25.67%股权、中铝山东30.80%股权、中铝矿业81.14%股权和中州铝业36.90%股权;而中国铝业持有4家子公司的股权则从100%分别下降至74.33%、69.20%、18.86%、63.10%。

通过债转股,获得资金注入的4家标的公司资产负债率将显著下降。其中,中铝山东的资产负债率可从56.1%降至约29.01%、中州铝业可从56.54%降至约25.99%、包头铝业可从70.05%降至约53.92%,中铝矿业的资产负债率可从90.95%降至约25.9%。

之前债转股出让的子公司股权,这次又通过定增募资股权交易买了回来。

据21世纪经济报道,中国铝业董秘办相关人士透露,此次预案其实是中国铝业作为有色央企首例实施市场化债转股的第二步,“待定增收购完成后,中国铝业将重获4家子公司100%股权,且中国铝业及4家子公司的负债率均将显著下降。”

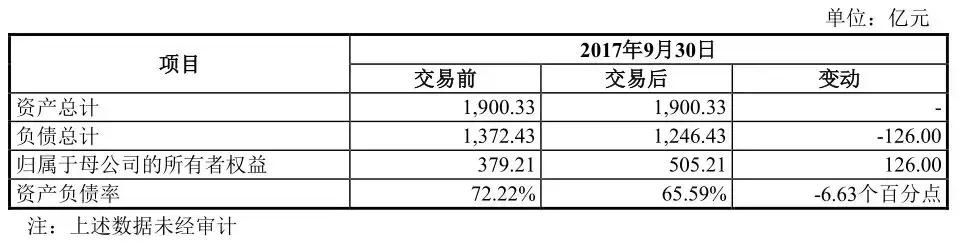

截止2017年9月30日,中国铝业资产负债率72.22%。根据预案,本次交易完成后,中国铝业资产负债率为 65.59%,降低6.63个百分点。

标的|资产|收购|河南|中铝|中州|中国铝业---傻大方小编总结的关键词

2

中国铝业127亿大收购 河南这两家标的资产超80亿。标的|资产|收购|河南|中铝|中州|中国铝业---

家标的企业位于河南中国铝业127亿大收购 河南这两家标的资产超80亿。标的|资产|收购|河南|中铝|中州|中国铝业---

总资产168.46亿元

中国铝业127亿大收购 河南这两家标的资产超80亿。标的|资产|收购|河南|中铝|中州|中国铝业---

本次交易标的资产为华融瑞通、中国人寿、招平投资、中国信达、太保寿险、中银金融、工银金融和农银金融等 8 名交易对方合计持有的包头铝业 25.67%股权、中铝山东 30.80%股权、中铝矿业81.14%股权和中州铝业 36.90%股权。其中中铝矿业、中州铝业位于河南。

中铝矿业成立于2007年8月17日,注册资本40.29亿元,注册地址位于河南省郑州市上街区厂前路 22 号 10 幢。中铝矿业主要包含两大业务板块,即铝土矿采选业务及氧化铝生产业务。

股权结构如下:

2017年,中铝矿业实现营业收入44.3亿元,净利润4164.57万元,截止2017年末,公司总资产91.05亿元,资产负债率27.65%。而2016年,中铝矿业资产负债率达90.94%。根据预案,主要原因系 2017 年 12 月华融瑞通等 8 投资者向中铝矿业以债权和现金合计增资57.702亿元。

标的|资产|收购|河南|中铝|中州|中国铝业---傻大方小编总结的关键词

截至 2017 年 12 月 31 日,中铝矿业合并范围内的下属子为 2 家,分别为郑州中铝龙宇矿业有限公司、郑州中铝三田矿业有限公司。

中州铝业成立于2015年3月23日,注册资本50.71亿元,注册地址位于河南省修武县七贤镇中州铝厂,主要从事氧化铝的生产与销售。

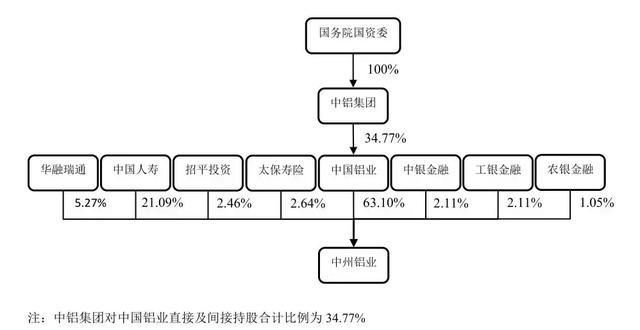

股权结构如下:

标的|资产|收购|河南|中铝|中州|中国铝业---傻大方小编总结的关键词

2017年,中州铝业实现营业收入58.31亿元,净利润1.78亿元,截止2017年末,公司总资产77.41亿元,资产负债率24.67%。2016年末中州铝业资产负债率为56.01%。2017 年末,中州铝业的总负债和资产负债率较 2016 年末大幅降低,净资产和归属于母公司所有者的权益大幅增加,主要原因系 2017年 12 月华融瑞通等 7 名投资者向中中州铝业合计增资 239,900.00 万元,增资资金用于偿还债务。

标的|资产|收购|河南|中铝|中州|中国铝业---傻大方小编总结的关键词

标的|资产|收购|河南|中铝|中州|中国铝业---傻大方小编总结的关键词

截至 2017 年 12 月 31 日,中州铝业合并范围内的下属子公司 1 家,为中州铝业新材料科技有限公司。

中国铝业总资产1900亿元

中国铝业127亿大收购 河南这两家标的资产超80亿。标的|资产|收购|河南|中铝|中州|中国铝业---

为有色金属行业龙头企业

中国铝业127亿大收购 河南这两家标的资产超80亿。标的|资产|收购|河南|中铝|中州|中国铝业---

中国铝业于2001年9月10日注册成立,是中国有色金属行业的龙头企业,综合实力位居全球铝行业前列,也是中国铝行业唯一集铝土矿、煤炭等资源勘探开采,氧化铝、原铝和铝合金产品生产、销售、技术研发,国际贸易,物流产业,火力发电、新能源发电于一体的大型生产经营企业。

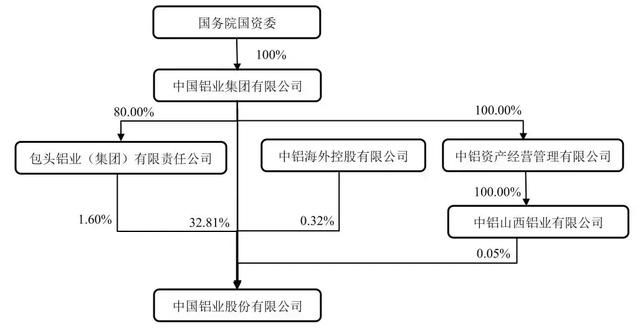

目前,中国铝业控股股东为中铝集团,中铝集团积极控制的关联方合计持有其34.77%股份,中铝集团由国务院国资委全资控股。

标的|资产|收购|河南|中铝|中州|中国铝业---傻大方小编总结的关键词

本次交易前后,中国铝业股权结构如下:

标的|资产|收购|河南|中铝|中州|中国铝业---傻大方小编总结的关键词

截止2017年9月30日,中国铝业资产总计1900.33亿元,负债总计1372.43亿元,资产负债率72.22%。根据预案,本次交易完成后,中国铝业资产负债率为 65.59%,降低 6.63 个百分点。

2017年前三季度,中国铝业实现营业收入1398.56亿元,同比增长53.06%,归属于母公司股东的净利润13.56亿元,同比增长1156.89%。

标的|资产|收购|河南|中铝|中州|中国铝业---傻大方小编总结的关键词

- 中国著名的四大伪书,虽然是假的,依然影响中国两千年

- 中国移动能不能只订流量套餐,不订那些包含语音什么的套餐

- 最难认的汉字有哪些

- 关键时刻访美!中国高官携一“特殊使命”

- 非洲女孩来中国认祖归宗,自称郑和下西洋人后裔

- 一名巴基斯坦公务员的心里话:世界上为什么那么多人喜欢中国?

- 人生若只如初见何事秋风悲画扇图头像

- 20座“最适合养老”的中国城市,小小的贵州省就占据了3个!

- 中国唯一没有树的县:种树数千年却从未种活过一棵

- 啥克拉。。比我们自己中国象棋和围棋。。更博大精深。。充现在