债市风险有多大?华商系债基今年跌幅已超20%

傻大方提示您本文标题是:《债市风险有多大?华商系债基今年跌幅已超20%》。来源是。

债市风险有多大?华商系债基今年跌幅已超20%。债市|华商|风险|跌幅|债基---

一只基金买到一只违约债券的机率有多大?

一只基金的前五大重仓债券中,“踩雷”两只债券的机率又有多大?

华商双债丰利债券在全市场的债基中难得一见,继“15华信债”之后,再次踩雷“11凯迪MTN1”,这也使得该基金的净值,在今年以来的回撤已经超过了10%。

更值得一提的是,除了这只基金,截至5月10日,华商旗下的华商稳固添利债券A今年以来的收益为-22.60%;华商信用增强债券今年以来收益为-16.76%。这还是投资者印象中稳健的债基吗?

管理人买入“踩雷”基金

近日,凯迪生态(000939,诊股)发布公告称,截至5月7日,“11凯迪MTN1”因无法足额支付中期票据本金及利息,构成违约。

《每日经济新闻》采访人员注意到,这次的债券违约又有公募基金“踩雷”了,而且又是华商旗下的基金。

具体来看,华商双债丰利债券A截至2018年一季度末,前五名债券投资明细中,就包括了“15华信债”和“11凯迪MTN1”,占基金资产净值的比例分别达到24.18%、6.49%。其中,“15华信债”在停牌前就已经大跌32.65%。5月7日,华商双债丰利债券A单日净值下跌3.99%,创下其今年以来单日最大跌幅。

值得一提的是,在华商双债丰利债券A前五大债券持仓中,除了这两只债券,还有“17现牧01”、“16航空债”和“15玉皇化工MTN001”。其中“17现牧01”的发行人现代牧业(集团)有限公司已经连续两年出现亏损,目前该债券也处于停牌状态,而“15玉皇化工MTN001”的发行人山东玉皇化工有限公司已公告延期披露2017年年报和2018年一季报。

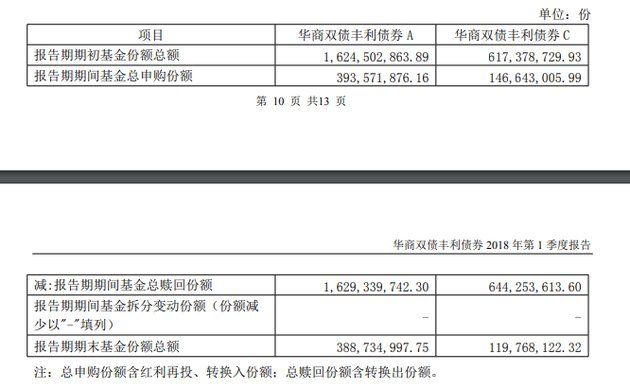

可见,对于这五只重仓个券,潜在的风险可能不仅仅是来自于“15华信债”和“11凯迪MTN1”。值得关注的是,华商双债丰利债券A份额和C份额在今年年初时还分别有16.25亿份和6.17亿份,但是在一季度期间,这两类份额份额被赎回的总份额达到16.29亿份和6.44亿份。

债市|华商|风险|跌幅|债基---傻大方小编总结的关键词

显然,在债券无法兑付或及时卖出的情况下,这么大面积的赎回是难以应付的,这使得基金管理人在在一季度时通过申购和转入的方式,花费3.05亿元购入了2.5亿份,正是管理人的出手,截至一季度末时,A和C类份额还分别保有3.89亿份和1.2亿份。

旗下多只债券大跌

如果说华商双债丰利债券已经是“苦不堪言”了,那么另外几只债券基金则看起来有点莫名奇妙。

财汇大数据终端显示,截至5月10日,华商旗下的华商稳固添利债券A今年以来的收益为-22.60%;华商信用增强债券A今年以来收益为-16.76%。这两只基金今年以来的回撤幅度甚至超过了华商双债丰利债券A。

具体从这两只基金来看,华商稳固添利债券的业绩比较基准为“一年期银行定期存款利率(税后)+1.2%”,华商信用增强债券的业绩比较基准为“中证全债指数”,而中证全债指数今年以来的涨幅为3.37%,可以说这两只基金不仅是没有跑赢业绩比较基准,甚至是亏的有点让人目瞪口呆。

难道说这两只债基也是同样重仓了违约债券吗?具体来看,华商稳固添利债券A的前五大债券持仓分别为“17农发”、“17国开”、“17国债09”、“国开1302”、“国开1701”,前五持仓占比合计达到86.79%,而从具体的债券品种来看,并没有明显的风险个券。

此外,在华商信用增强债券方面,前五大债券持仓分别为“13华域02”、“16电投02”、“15金街01”、“16BOE01”和“16云白01”,前五持仓占比合计达到47.93%,也同样没有明显的风险个券。

对于具体造成基金净值大幅下跌的原因,采访人员向华商基金提出多方面的疑问,但华商基金仅回复表示:公司在运营中严格遵守相关法律法规,并未出现违法违规行为。

业内人士则指出,“我们看到多只债基因为频繁‘踩雷’导致净值大幅下滑,这是中国债市和公募基金历史上前所未有的,民营企业由于融资渠道有限,成为了债券违约的重灾区,过往简单的高票息、高杠杆的模式已经难以为继,这必将使机构投资者更加注重甑别债券的信用风险。”

- 武汉发布最新渍水风险图 中心城区44处易渍水点

- 武汉修编发布2018年汛期城区渍水点风险图

- HPV杀伤力多大?打HPV疫苗有多大的好处?

- 理财投资如何甄别风险

- 毕业论文查重服务背后暗藏风险:我的论文被偷了

- 天天都有"申购量不够"而延长发行的企业债!债市这些变

- 西部证券一年半内7次被罚:业绩缩水或成定局 降级风险大增

- 危险!南京楼市风险加大 真正被套牢的是……

- 国金策略:A股几乎“无股不押” 个股股票质押风险值得警惕

- 6只独角兽基金已快速获批发行 可能存在的风险一定要看!