IPO 观察 | 从“微信电商第一股”有赞上市,来看微信生态的机会

傻大方提示您本文标题是:《IPO 观察 | 从“微信电商第一股”有赞上市,来看微信生态的机会有多大?》。来源是。

IPO 观察 | 从“微信电商第一股”有赞上市,来看微信生态的机会有多大?。有赞|ipo|电商|生态|机会---

二级市场的枯荣正越来越明显地影响一级市场,联动效应显著。对于一级市场的投资人和创业者而言,观察二级市场愈发重要。回看 2015 年下半年的资本寒冬,正是二级市场寒流向一级市场穿透的典型案例。

而 2018 年,更是中国的新公司们集体涌向二级市场的大年。当行业第一名冲出赛道、摘得硕果之时,我们认为他们走过的道路、遇到的风险和难题,都能给予初创公司不少启发,因此,我们的「IPO观察」栏目接下来也将立足于此 --

及时跟踪二级市场最新变动,深度解析 TMT 领域上市公司,帮助创业者们更早地看到边界和终局,适时调整自己的营收增速和盈利平衡点,优化公司决策。

Enjoy ~

文 | 刘一鸣

编辑 | 苑伶

2013 年 11 月 22 日,淘宝开始封杀微信。这一举措令微信内的电商业务受挫,却无法限制微信流量的急速增长。

眼下,在巨头林立的电商领域,微信生态正成为不可忽视的红利。据 QuestMobile 数据,微信已有 10 亿月活用户,构成了移动流量的第一赛道。

在微信生态这巨大的流量红利之中,究竟能长出多大规模的公司?第三方服务性公司如何从中赚钱?这是如今所有微信生态故事中的淘金者最为关心的命题。

有赞|ipo|电商|生态|机会---傻大方小编总结的关键词

被称为“微信电商第一股”的有赞,及其对标公司Shopify提供了一个研究视角。

被称为“微信电商第一股”的有赞,及其对标公司Shopify提供了一个研究视角。2018 年 4 月 19 日,港交所上市公司中国创新支付,用 55 亿股股票换取有赞 51% 股权,并于 5 月 4 日更名为“中国有赞”,有赞创始人兼 CEO 白鸦(本名朱宁)成为中国创新支付董事及新任 CEO,有赞也获得了中国创新支付所持有的互联网支付牌照。

截止 2018 年 5 月 17 日,有赞股价自 4 月 19 日累计上涨 35%,市值 98 亿港币。而有赞的对标公司 Shopify,市值为 142.5 亿美元。很多投资人都在估算微信生态能成长出多大的公司,以上两个数字就是一个很好的度量象限。

对标 Shopify在阿里、京东几乎掌握电商流量入口的情况下,有赞随着微信电商生态一同崛起(这个领域还有拼多多、云集等),有赞也是微信电商基础设施的参与者之一,定位于SaaS业务,为线上商家和线下实体门店提供移动电商解决方案,商家已超过300万。微信小程序电商能够迅速爆发,有赞这样的第三方服务提供商在其中也起到了重要的作用。

白鸦曾阐释过有赞最初想解决什么问题:

我们知道中国的商家总在不断地购买流量,从而获取订单,而流量却越来越贵。每个商家都需要学会培养自己的固定客户群,并且通过互联网营销的手段让这些老顾客给自己带来更多的新顾客,有赞是为了帮助这些商家建设自己的私有化顾客资产。

IPO 观察 | 从“微信电商第一股”有赞上市,来看微信生态的机会有多大?。有赞|ipo|电商|生态|机会---

不过,有赞曾经有好几次差点死掉。

白鸦在经纬中国分享中提及,其中最惊险的一次就是2015年被投资人虚晃一枪,仓促组织了一轮融资。但若想把公司坚持下来,最核心的在于找到合适的商业路径。

白鸦在绝境中,细致反思了以前的业务:之前有赞主要做平台业务,以免费为特色,并且在 2014 年下半年到 2015 年上半年做了大规模推广,导致现金流吃紧。

那么,有赞到底应不应该定位成平台业务?还是应该做服务性质的业务?最终,他们认为服务性质的业务才是未来。确定这点后,整个团队就研究了同类的上市公司是怎么做的,通过这样的方式,有赞找到了可以参考的上市公司的经营模型 - Shopify。

由于有赞不构成IPO,并未公布详细财务数据,所以我们主要通过其对标公司Shopify来更好的理解这个机会。

Shopify 是如何赚钱的?Shopify 成立于 2004 年,于 2015 年在美国上市,目前其市值为 142.5 亿美元。Shopify的核心用户群是Amazon、EBay上面的商家,它们通过 Shopify 在多渠道上开店,例如Facebook、Instagram等等。

有赞|ipo|电商|生态|机会---傻大方小编总结的关键词

在这一点上有赞与 Shopify 非常相似,有赞也为很多阿里、京东的商家提供开店工具,然后去微信和微博上做生意。

Shopify 有两个收入来源:订阅解决方案(subscriptionsolutions)和商业解决方案(merchant solutions),前者向商家收取月费,即平台各功能的使用费,在2017年后改为根据商家交易额浮动收费;后者是使用增值服务赚取的钱,这里包括了三大服务:Shopify Shipping(物流)、Shopify payments(支付)和 Shopify Capital(供应链金融)。

Shopify 平台上 38% 的交易是用其Shopify payments的服务完成的,这为其贡献了不少营收。由此可见有赞为什么会选择中国创新支付“借壳上市”,很重要的一个原因是看重其互联网支付牌照。

中国创新支付的董事长关贵森曾表示,与有赞的合作,会令其支付和预付卡业务落地开花,帮更多商家收钱、管钱、分钱、付钱、算账、用钱生钱。

而 Shopify Capital 就和大部分国内电商平台做的供应链金融类似(比如京东金融),通过大数据和风控模型,来给有融资需求的平台商家贷款。Shopify 2017 年的放款规模为 1.7 亿美元。

订阅解决方案是 Shopify 前期营收的基础,但商业解决方案增长迅速,在 2016 年 Q2 后者开始超越前者,不过订阅解决方案是高毛利业务,毛利率为81%,而商业解决方案的毛利率为 36%。商业解决方案推高了 Shopify 的 take rate(营收与 GMV 的比值),2016 年这一数字为 1.34%,2017 年为1.42%。

有赞|ipo|电商|生态|机会---傻大方小编总结的关键词

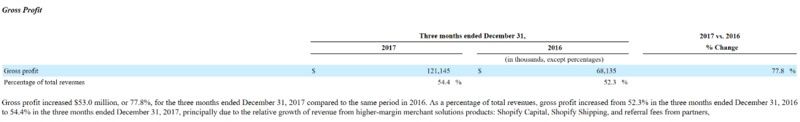

从财务数据可以看出,Shopify 的资本故事具有很强的“互联网特色”--高营收增长率但持续亏损,Shopify 自 2012 年有财报数据以来就持续亏损,这是因为 Shopify 的销售、研发和行政费用等比较高,在 2017 年亏损 3470 万美元,2016 年亏损 3720 万美元,2015 年亏损 1880 万美元。但在营收增速方面,近三年都保持了高速增长,2017 年为 72.94%,2016 年为 89.7%,2015 年为 95.43%。

有赞|ipo|电商|生态|机会---傻大方小编总结的关键词

与有赞相同,触及 C 端的渠道越来越碎片化是全球趋势,商家迫切需要一个整合多个销售渠道的通用平台,Shopify也在这一赛道上迅速发展。

例如,Shopify 的商家可以使用 FacebookMessenger完成整个交易(FacebookMessenger与Facebook是分开的两个App,前者主要定位于即时通讯,而不是像微信那样将信息流与通讯功能整合在一起)。

不过,Shopify 和有赞在尝试收费或改变收费策略的过程中,都遇到了流失用户的困难。

2017年上半年,Shopify 改变了旗下侧重大客户的产品 Shopify Plus 的定价策略,由原来的定额支付改变为可变比率定价,将平台的每月成本与商家的销售量挂钩,按商家平均交易额的 0.25% 或每月 2000 美元,按较高者收取。这样的更改一度遭到商家抵抗,有部分商家因此离开 Shopify 平台。

2015 年中国资本市场开始遇冷,有赞由于前几年资本市场形势很好,走平台模式,烧钱铺规模,导致现金流紧张,自身面临生存危机。2016 年有赞全面收费,据有赞方面披露的数据(未经审计),在2016 年有赞收费后,持续活跃商家数曾出现持续下降,但在 2017 年开始稳步增长。2017 年 Q2,有赞微商城实现了盈亏平衡,在 Q3 进入了规模化盈利状态,Q4 持续盈利。

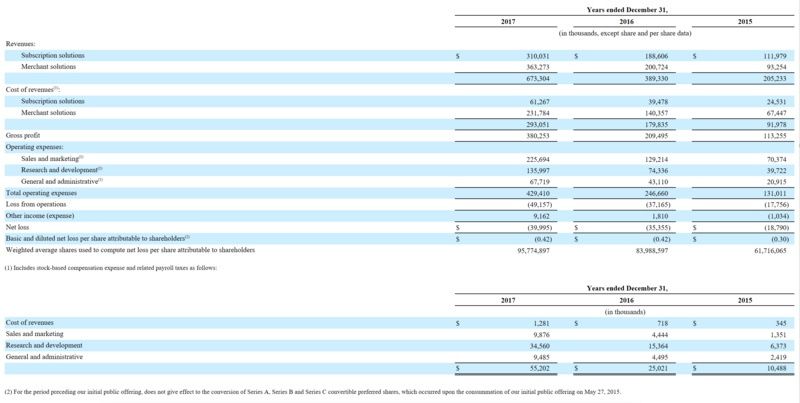

如何估值 Shopify?iA Securities将 Shopify 与其它(在美国上市的)高增长 SaaS/电子商务公司进行了比较。鉴于业务增长速度和规模,iA Securities 采用 EV/Sales的估值方式。这些公司的估值在 7.0-9.0 倍EV/Sales(Enterprise-Value-To-Sales)范围内,而大多数公司的增长速度比 Shopify 慢。同类最佳的SaaS平台供应商估值超过10倍EV/Sales。因此,iA Securities 维持 Shopify 目标价格 145.00 美元,相当于 2019 年约 10 倍EV/Sales。

有赞|ipo|电商|生态|机会---傻大方小编总结的关键词

不过长远来看,iA Securities认为 Shopify 的 EBITDA 利润率可能会在 20% 以下,将更多关注增长和平台增强,而不是短期内规模化盈利。

不过长远来看,iA Securities认为 Shopify 的 EBITDA 利润率可能会在 20% 以下,将更多关注增长和平台增强,而不是短期内规模化盈利。有赞|ipo|电商|生态|机会---傻大方小编总结的关键词

最后谈谈风险,Shopify 所面临的风险一样可能同类公司在未来会遇到的。由于 Shopify 处于亏损状态,保持高速增长是维持估值的核心动力。

我们注意到,Shopify 商家数量增长的速度,超过了每个商家给订阅解决方案和商业解决方案两部分的营收贡献增长率,而订阅收入近几年涨势平稳,商业收入有相对大的增长,但基数较小。

这意味着对于Shopify来说,现阶段在平台层面继续增加商家更为重要。

由于许多中小商家对价格非常敏感,竞争对手经常进行折扣促销,对于只使用 Shopify 订阅解决方案的那部分轻度客户,其转换成本较低,所以这要求 Shopify 不断的增加营销支出或调整定价以保留和增加商家数量,这会继续影响盈利前景。有赞|ipo|电商|生态|机会---傻大方小编总结的关键词

另外,中小客户的死亡率非常高,根据美国劳工统计局的统计,在所有新建商业机构中,有约 50% 在过去五年中幸存下来,33% 失败了,17% 曾经成功但最终失败。超过10%的新企业在第一年失败,第二年又失去约 15 %。所以 Shopify 必须维持市场营销的基本水平,只是为了吸引更多的中小商家来替换关闭的商家。超越 Shopify 的可能性:布局线下

另外,中小客户的死亡率非常高,根据美国劳工统计局的统计,在所有新建商业机构中,有约 50% 在过去五年中幸存下来,33% 失败了,17% 曾经成功但最终失败。超过10%的新企业在第一年失败,第二年又失去约 15 %。所以 Shopify 必须维持市场营销的基本水平,只是为了吸引更多的中小商家来替换关闭的商家。超越 Shopify 的可能性:布局线下相比于Shopify,有赞扩展了更加庞大的线下零售市场,这与近年来电商公司频频布局线下有关。白鸦通过调研发现,有赞接近70%的商家有自己的线下门店,这些客户需要让电商系统和线下门店系统更好的结合。

有赞从2016年3月开始,把在微商城上赚来的钱,大规模投入做线下门店需要的产品,包含有赞零售、有赞美业、有赞餐饮、有赞连锁等。这在客观上提高了有赞的业务天花板。

有赞对线下业务的扩张计划是,在未来五年用联营连锁的经营方式,带动中国二、三线城市线下商家的生意。有赞甚至自己尝试开样板店,分布在北京、上海、杭州、深圳等一线城市,虽然不赚钱但希望借此打磨出成熟的模式,再以联营连锁的方式在嘉兴、无锡等二、三线城市推广。

不过,很多线下商家并不积极接受这种模式,在推广上可能存在风险。以往,低线城市商家的诉求更多在于导入流量卖货,而不是使用第三方服务工具。如今,随着线上流量红利结束、阿里提出新零售概念,线下商家的思维正逐渐变得灵活,但这个教育市场的过程,依然存在比预期更慢的风险。

对于线下门店解决方案类的公司,可比对象有美国的上市公司Square,通过最初的支付业务,转型为线下门店经营解决方案公司。Square当前的市值219亿美元,但也是一家近 5 年来持续亏损的企业。

有赞|ipo|电商|生态|机会---傻大方小编总结的关键词

最后,我们想说,有赞“IPO”向市场展现了微信生态的投资空间,亦标注了线下这个更高天花板的方向。随着线上流量红利的结束,及BAT各自越来越庞大的规模,新公司必须在更下沉的市场和多角关系中谋求发展。

- 《中国好声音》制作方IPO前:多机构突击入股,210亿估值撑多久?

- 除了篮球,詹姆斯还有生活和家人

- Excel实用工具13:每日事项清单——与日历结合

- 再见,骑士!再见,詹姆斯!!

- 微信“乐游卡”发布:境外用微信无限流量

- “抖音”火爆的同时,我们可能失去了什么?

- 国际观察:朝美互信度低 一次会晤或难解半岛问题

- 人事观察:今年已有七省份省委宣传部部长调整(表)

- 女子加油用微信支付截屏蒙混过关 省120元被拘5日

- 见底?(附股)