一年亏掉400多亿的小米要发CDR了!发行不低于总股本7%,募资超31

傻大方提示您本文标题是:《一年亏掉400多亿的小米要发CDR了!发行不低于总股本7%,募资超310亿》。来源是。

一年亏掉400多亿的小米要发CDR了!发行不低于总股本7%,募资超310亿。募资|发行|小米|股本|低于---

6月14日下午,中国证监会披露了小米发行中国存托凭证(CDR)招股说明书的预先披露更新稿。

与6月7日报送的招股说明书相比,小米最新的更新稿中亮点颇多。

募资|发行|小米|股本|低于---傻大方小编总结的关键词

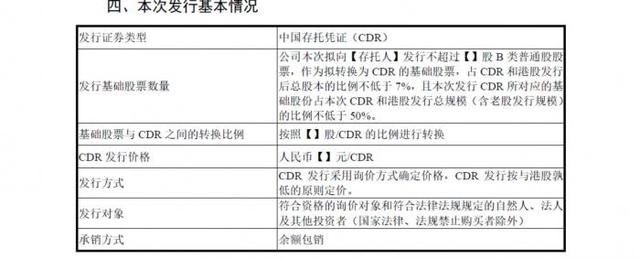

其中,小米本次拟发行B类普通股股票,作为拟转换为CDR的基础股票。关于发行CDR的比例,小米称发行后占总股本比例不低于7%。

这意味着,尽管最新的招股说明书仍未披露募资额度,但如果以目前研究机构给出的700-800亿美元的估值计算,小米此次发行CDR融资额度可能为49-56亿美元,以最新汇率计算,为人民币313.12-357.86亿元。

这一体量的融资,在考虑到A股承压能力的前提下,也使小米发行CDR时,将参考工业富联(601138.SH)IPO时采取的战略配售方式。

6月8日挂牌上市交易的工业富联,IPO获准发行不超过19.670亿股A股股票,募资272.53亿元。最终初始战略配售发行数量为5.908亿股,约占发行总数量的30%,吸引了包括国资、国企、腾讯等各方资本进入。

21世纪经济报道采访人员了解到,近期小米方面一直在进行战略投资者和基石投资者的寻找工作,以确定保证“H+CDR”早日成行。

对于此次发行CDR定价方式,小米在更新稿中称将采用询价方式确定价格,且CDR发行价将按照与H股孰低的原则定价。对此,有投行人士指出,这一方式将意味着小米CDR发行价格不高于H股定价。

新时代证券策略分析师孙金钜此前表示,参考过往中国电信(0728.HK)“H+ADR”的案例,小米CDR的发行定价或将不以所谓的23倍市盈率作参考。即小米的H股定价将由发行人与承销商事先确定一个价格区间,再根据国际机构投资者累计投标后的情况最终确定发行价格。

值得注意的是,小米在更新稿中还表示,本次发行CDR所对应的基础股份占本次CDR和港股发行总规模(含老股发行规模)的比例不低于50%。

这意味着,若小米此次H股IPO和发行CDR各承担50%的募资额度,那么通过实现“H+CDR”,小米将同步实现超过600亿元的融资。

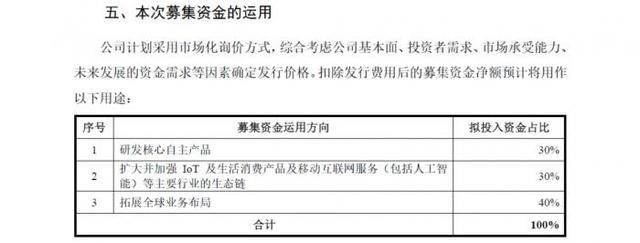

根据小米5月初在港交所提交的招股说明书显示,募集资金的30%将用于研发及开发智能手机、电视等核心产品;30%用于扩大投资及强化生活消费品与移动互联网产业链;30%用于全球扩展;10%用作一般营运用途。

募资|发行|小米|股本|低于---傻大方小编总结的关键词

而在最新的A股发行CDR招股说明书更新稿中,小米将把融资的30%用于研发核心自主产品,30%用于扩大并加强loT及生活消费产品及移动互联网服务等主要行业生态链,40%用于拓展全球业务布局。

经营层面,2018年1-3月,小米实现营收344.12亿元,净利润亏损70亿元;2017年全年,营业收入则为1146.25亿元,净利润为亏损438.89亿元。

此外,据媒体报道,小米将于6月23日举行全球发售股份之新闻发布会。在一般情况下,新股新闻发布会下一个交易日将启动招股,即6月25日起招股。

更多内容请下载21财经APP

- 海龙燃油宝功效4000公里行车实验完成南京站测试

- 杭州众多公办小学一年级开上英语课

- 澳大利亚研发出“最精准”时钟 4000万年内无需任何调整

- 江苏一年有 缺陷新生儿

- 杭州试点开设一年级英语:内容不难,以培养兴趣为主

- 扎根偏远藏乡34年 女老师教会近400名藏族孩子说汉语

- 九月吃它一颗,顶过一只老母鸡!3种吃法,错过要再等一年!

- 成都一小区120户房屋逢雨就漏水 处理了一年多还在漏

- 400名广州志愿者接受培训 将为世航会提供最好服务

- 真吓人,打开门竟看到近4000条蛇在动!原来是……