新能源|【资本力量】全球光伏电站引领者,再甩卖20亿资产!王者何时归?( 二 )

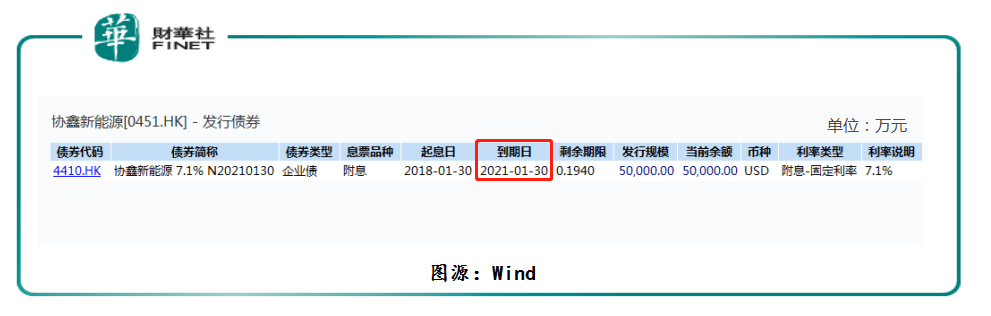

图表4:

文章图片

除此之外 , 截至2020年6月30日 , 协鑫新能源一年内偿还的债务额为155.28亿元 。 其中 , 银行贷款及来自独立第三方的其他贷款额就高达71.58亿元 。 由此可见 , 协鑫新能源短期面临债务压力非常之大 。

“解压”之道:变卖资产缓解压力 , 借势转型轻资产模式

面临困境的协鑫新能源 , 从2018年底已经开始将发展战略从重资产业务模式向轻资产业务模式转型 , 重点推行“开发转让、建成出售、服务输出”轻资产经营模式 , 以引进战略合作伙伴 。

转型谈何容易 。

鑫新能源在寻找战略合作者的道路上可谓是一波三折 。 2019年6月 , 原本中国华能集团想一次性将协鑫新能源约51%的股权吃下的 , 但不知何故 , 于2019年11月18日终止了原定收购计划 , 调改成了收购其国内资产 , 即光伏发电站 。 由此才出现了今年中国华能分阶段收购协鑫新能源光伏发电站的情况 。

截至2020年1月20日订立首批购股协议起至本次签订第三批购股协议 , 协鑫新能源累计卖给中国华能1,127兆瓦光伏发电站 , 累计筹得现金44.57亿元 。

除了将部分光伏发电站卖给中国华能 , 协鑫新能源还将资产卖给五菱电力、上海榕耀新能源、徐州国投环保能源及国开新能源在内的7家在国内从事新能源业务的企业 , 累计出售兆瓦光伏发电站约1,811兆瓦,为协鑫新能源筹得现金约37.059亿元 。

对于变卖资产筹资之用途 , 协鑫新能源在公告中表示将用于偿还债务 , 降低财务风险 。

据协鑫新能源2020年中期报表示 , 公司预期出售约2吉瓦电站将可降低负债率至约70% 。 按照2020年6月30日528.56亿元总资产及426.86亿元总负债进行换算 , 在总资产不变动的情况下 , 资产负债率降低至70% , 减少总负债额56.86亿元 。 下半年9月至11月20日 , 协鑫新能源3次变卖资产筹得现金约38.35亿元(包括本次20亿元) 。 若将38.35亿元完全用于偿还负债 , 协鑫新能源资产负债率将降至73.5% , 离70%目标负债率仅有3.5个百分点 。

至于变卖完资产之后 , 路向何方 。

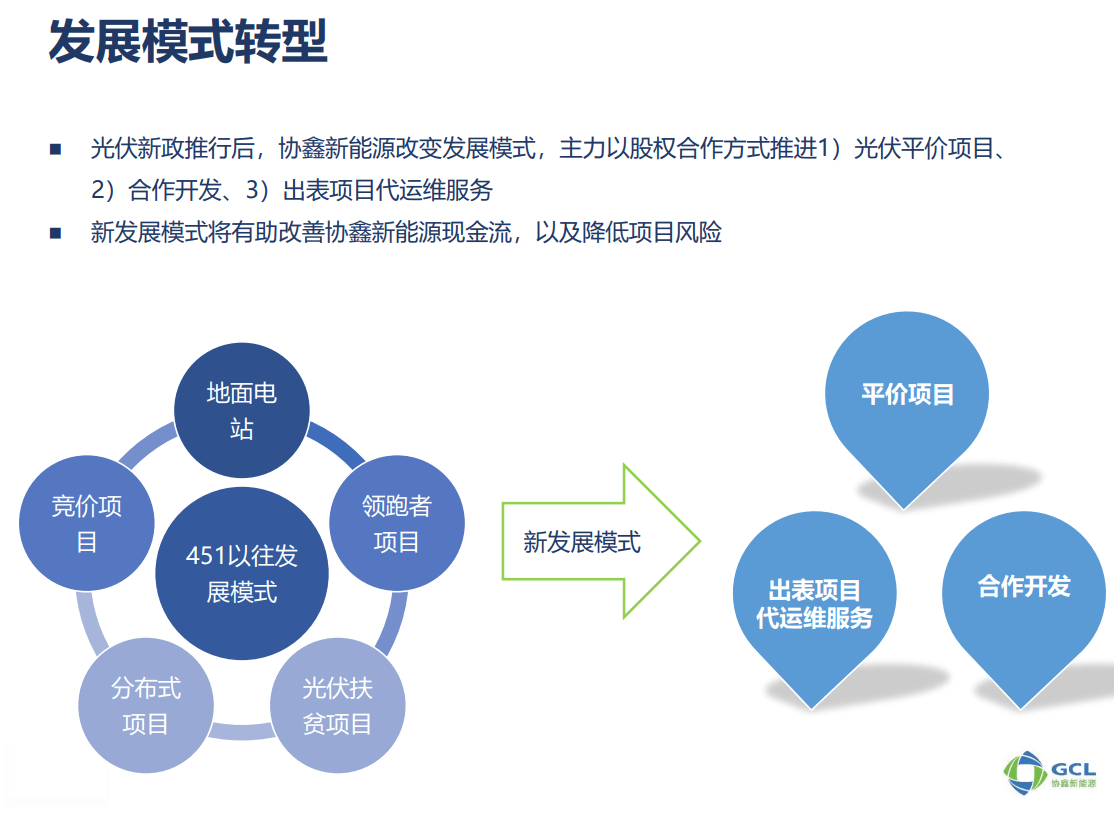

据2020年中期报推荐资料显示(图表5) , 协鑫新能源将从过去的451以往发展模式 , 改变为光伏平价项目、合作开发、出表项目代运维服务的轻资产模式 。

图表5:

文章图片

尾语:

随着变卖资产的持续推进 , 协鑫新能源向轻资产战略转型也将步入深水区 。 而选择轻资产模式冲出债务重围的的协鑫新能源能否上演王者归来 , 并为光伏新能源企业转型升级的起到带头作用 , 是值得我们期待的 。

作者:花荣

【新能源|【资本力量】全球光伏电站引领者,再甩卖20亿资产!王者何时归?】编辑:彭尚京

- 数据宝 市值挤进全球前六,10家新能源汽车公司发布年报业绩预告,有业绩增长近40倍,车企又开撕?造车新势力股价上涨1125.12%

- 同比增长|7只新能源汽车概念股预计年报净利润翻倍

- 36氪36氪首发 | 「冲量在线」完成数百万美元的天使轮融资,IDG资本独家投资

- 数据宝车企又开撕?造车新势力股价上涨1125.12%,市值挤进全球前六,10家新能源汽车公司发布年报业绩预告,有业绩增长近40倍

- 亏损|映雪资本一固收频踩违约债券 年内8只权益半数亏损

- 业绩|车企又开撕?造车新势力股价上涨1125.12%,市值挤进全球前六,10家新能源汽车公司发布年报业绩预告,有业绩增长近40倍

- 煤炭集团|山西4家煤炭企业医院打包改制,社会资本参与空间有多大

- 汽车|新能源汽车相关细分行业龙头!会成为十倍牛股摇篮吗?

- 板块|物业板块12月2日上市恒大再收资本运作平台

- 通道|开源证券:疫苗落地或使美国长端利率进入上行通道 加大资本市场波动