巴菲特致股东信要点总结:苹果成为伯克希尔第二大持仓

傻大方提示您本文标题是:《巴菲特致股东信要点总结:苹果成为伯克希尔第二大持仓》。来源是金融界。

巴菲特致股东信要点总结:苹果成为伯克希尔第二大持仓。伯克希尔|股东|持仓|要点|巴菲特|苹果---

《巴菲特致股东的信》要点总结:

1、巴菲特并未针对接班人问题提供更多线索。

2、 特朗普税改大幅利好伯克希尔2017年第四季度业绩。

3、 伯克希尔需要至少一笔“巨额”并购交易,来推动非保险类业务的增长。

4、巴菲特承认,近期缺乏并购活动。

5、 飓风灾害造成伯克希尔2017年保险业务艰难。

6、巴菲特并未详谈特朗普执政或当前经济形势,但在一定程度上对美国经济释出乐观看法。

7、仍然就债市风险发出警告。

8、苹果成为伯克希尔第二大持仓。

9、伯克希尔·哈撒韦公司2017年净值增长653亿美元。

推进阅读:

股神巴菲特年度致股东信出炉(中文版全文更新中)

金融界美股讯 北京时间2月24日晚间消息,巴菲特2018年致股东信今日公布,一同发布的还有公司年报。投资者密切关注巴菲特在接班人问题上的最新言论,以该及公司如何使用截至去年9月30日已超过1000亿美元的现金储备。

年报显示,伯克希尔·哈撒韦公司2017年净值增长653亿美元,A级和B级股票的每股帐面价值增加了23%。 伯克希尔第四财季净收益325.5亿美元。第四财季A类股运营EPS盈利3338美元,市场预期盈利2617美元。

在过去的53年中,伯克希尔·哈撒韦公司的A股每股账面价值从19美元升至21.175万美元,年复合增长率达到19.1%。伯克希尔·哈撒韦公司在年报中指出,2017年的收益并非完全由公司产生。在上述收益当中,只有360亿美元来自于伯克希尔·哈撒韦公司的运营业务。剩余290亿美元主要与美国税制改革相关。

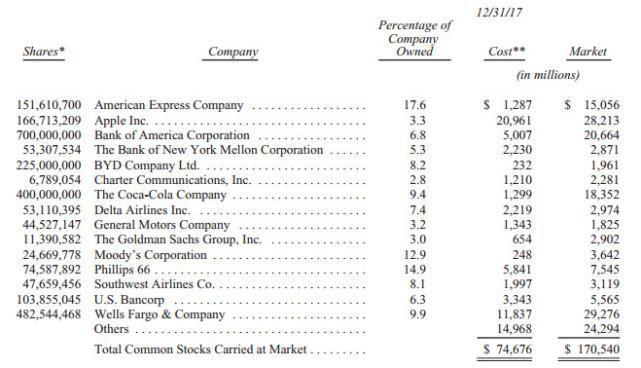

截至2017年年底,伯克希尔·哈撒韦公司共持有价值1705.4亿美元的股票。其中富国银行为其第一重仓股,持股市值达到292.76亿美元,占该公司总股本的9.9%。苹果为第二大重仓股,持股市值达到282.13亿美元,占苹果总股本的3.3%。美国银行为第三大重仓股,持股市值达到206.64亿美元,占该公司总股本的6.8%。

伯克希尔|股东|持仓|要点|巴菲特|苹果---傻大方小编总结的关键词

(图注:从左到右依次为,持股数量、公司名称、所占该公司股份的比例、成本价格、市值)

至2017年年底,伯克希尔哈撒韦所持现金和美债为1160亿美元。

公司的目标是,大幅提高非保险类业务收入,将需要实施一笔、甚至更多的巨额收购。高评级债券往往推高投资组合的风险。

伯克希尔年度股东大会将于5月5日召开,并将在雅虎网站上直播,网址是https://finance.yahoo.com/brklivestream,直播时间为中部夏令时 (Central Daylight Time) 上午8点45分。雅虎将在会议召开之前和午餐休息时间对董事、经理人、股东和名人进行采访。股东大会和这些采访都将会有中文同声传译。

以下是今年股东信的全文翻译。

致伯克希尔-哈撒韦公司的股东:

伯克希尔在2017年净资产增值653亿美元,A类和B类股票的每股账面价值均增长了23%。在过去的53年里(也就是从现在管理层接手以来),每股账面价值从19美元增长到211750美元,年复合增长率为19.1%。*

本文起始段的表格已是30年的标准惯例。但是,2017年的业绩却远离一般标准:我们大部分的收益并非来自我们在伯克希尔所完成的任何事情。

650亿级美元的收益仍然是真实可信的 - 敬请放心。但其中只有360亿美元来自伯克希尔的日常运作,剩下的290亿美元是12月国会修订美国税法带给我们的。

在陈述上述财政事实后,我宁愿立即转向讨论伯克希尔的业务。但是,还不得不说另外一件事,我必须先告诉你们一个新的会计规则:美国通用会计准则(GAAP)在未来的季度和年度报告中将严重扭曲伯克希尔的净收入数字,还会经常误导评论员和投资者。

新规则规定,我们所持有股票的未实现投资收益和亏损的净变化值必须包括在我们向您报告的所有净收入数据中。这一要求将导致我们的公认会计准则利润产生非常剧烈和反复无常的波动。伯克希尔拥有1700亿美元的可售股(还不包括我们的卡夫亨氏股份),在每个季度报告期内,这些持股的价值可能轻易变动100亿美元或甚至更多。

在报告的净收入中包括如此大的波动会淹没能描述我们经营业绩的真正重要数字。如果出于分析目的,伯克希尔的“盈利”将毫无用处。

新规则加剧了我们在处理已实现收益(或亏损)方面长期存在的沟通问题,因为会计准则已迫使我们将这些损益纳入我们的净收益。在过去的季度和年度报告中,我们经常警告您不要关注这些已实现收益,因为它们 - 就像我们的未实现收益一样 - 是随机波动的。

这主要是因为我们会在看上去明智的时候出售证券,而不是因为我们努力以任何方式影响收益。因此,我们有时会在某一时段内,在我们的投资组合表现不佳时报告实质性收益(表现较好也是如此)。

*本报告中使用的所有每股数据均适用于伯克希尔的A股。B股数字是A股数据的1/1500。

由于有关未实现利得的新规则加重了现行已实现利得规则所造成的扭曲状况,我们每个季度都需要费劲地解释这些调整,以便使你们更好地理解我们的数据。但关于财报发布的电视评论通常是一接收到就转瞬即过,而报纸头条几乎总是关注按照公认会计准则(GAAP)计算的净盈利年比变化。因此,媒体报道有时候强调的是一些让读者或观众不必要恐慌或激动的数字。

我们试图减轻这一问题,方法是延续我们的惯例,在股市收盘后的周五晚、或在周六早间发布财报。那将使你有充足时间作分析,并使专业投资人士有机会在周一市场开盘前发表有见地的评论。不过,我预计那些不懂会计学的股东们还是会大感困惑。

收购

有四大板块提高了伯克希尔公司的价值:(1)庞大的独立收购;(2)适合我们已有业务的补强收购;(3)在我们许多不同业务部门的内部销售增长以及利润率提高;(4)我们的巨大股票与债券投资组合的投资收益。在这个部分,我们将回顾一下2017年的收购行动。

在我们搜寻新的独立企业时,我们寻找的关键品质是持久的竞争力、有能力且高品质的管理团队、经营业务所需的有形资产净值具有良好的回报率、内部增长带来可观的回报的机会,以及最后一点,合理的收购价格。

我们回顾2017年的并购交易时,最后一条几乎构成了所有交易的障碍,因为一家还不错、但远够不上令人瞩目的企业的价格都达到了历史最高水平。的确,面对一群乐观的收购者,价格似乎无关紧要。

为什么会出现疯狂收购?部分原因是因为CEO的职位自我选择了“勇于尝试者”这一类型。如果华尔街分析师或董事会成员敦促这类CEO考虑可能的收购交易,那就像告诉你家正在成长中的青年人一定要有正常性生活一样。

一旦一位CEO渴望进行交易,他/她绝对不会缺少进行收购的正当理由。属下们会欢呼,憧憬着扩大业务领域,并期待通常随着企业规模扩大而提高的薪酬水涨船高。嗅到巨大利润气味的投资银行家也会鼓掌欢迎。(不要问理发师你需不需要理发!) 如果目标的历史表现不足以证明收购是正确的,也会有人预测出很大的“协同效益”。试算表从来不会令人失望。

2017年有充足的、极其低廉的融资可用,这进一步促进了并购活动。毕竟,如果通过债务融资方式进行收购,即使是一笔高价收购交易通常也能推动每股收益数字增长。与之相比,在伯克希尔,我们是按照全股票交易方式来评价收购交易,因为要知道我们对整体负债的兴趣很低,并且我们知道将我们的很大一笔债务分配给任何一家独立企业,一般都是错误的(更不用说某些特定例外状况,比如说专门用于Clayton‘s公司贷款投资组合的债务,或用于我们受严格监管的公用事业企业的固定资产投入的债务。) 而且我们也从不将“协同效益”考虑在内,并且通常也没有发现有什么“协同效益”。

我们对杠杆的厌恶,使过去多年来的收益受到了影响。但查理和我都睡得很香。我们都认为,拿你拥有的东西来冒险以获得你不需要的东西,这是疯狂的。我们50年前各自经营着一个由几个朋友,以及相信我们的亲戚投资的投资合伙公司时就是怎么想的。即使现在已有上百万个“合伙人”加入了我们的伯克希尔,我们今天还是这么想的。

尽管我们最近收购寥寥,但查理和我相信,伯克希尔仍会适时进行大规模采购。 与此同时,我们仍将坚持最简单的指导原则:其他人处理事务的谨慎程度越低,我们越应该谨慎行事。

去年,我们做出的明智的独立决策,就是收购Pilot Flying J(“PFJ”)38.6%的合伙人权益。该公司年销售额约为200亿美元,并且已成为美国国内领先的旅游运营商。

PFJ由杰出的Haslam家族运营。Haslam家族在60年前就开始梦想并开设了一家加油站。现在他的儿子吉米管理着整个北美750个地区27000名员工。伯克希尔与PFJ有一份合同协议,约定在2023年将PFJ的合伙权益增加到80%;Haslam家族成员将拥有剩下的20%。伯克希尔很高兴成为他们的合作伙伴。

如果您行驶在州际公路上时,请选择PFJ销售的汽油和柴油,与此同时,她的食物也很美味。如果您是长途驾驶,请记住,我们有5200个带淋浴间的房间可供选择。

现在让我们来看看补强收购。其中一些是我不会详细说明的小型交易。然而,也有一些较大的收购在2016年末至2018年初之间完成。

Clayton Homes在2017年收购了两家传统住宅建筑商,这一举措使我们三年前进入的这一领域的存在份额增加了一倍多。通过收购科罗拉多州的Oakwood Homes和伯明翰的Harris Doyle,我预计2018年住宅建成量将超过10亿美元。Clayton的重点仍然是建造房屋,无论是建筑还是融资方面。

2017年,Clayton通过自己的零售业务销售了19,168套房屋,并向独立零售商批发了26,706套房屋。 总而言之,Clayton去年占房屋建造市场的49%。占据这个行业领先份额 - 大约竞争对手的三倍 - Clayton所取得的成绩已远超2003年刚加入伯克希尔时的13%。

Clayton Homes和PFJ都位于诺克斯维尔,Clayton和Haslam家族也一直是世交。Kevin Clayton对Haslams关于伯克希尔附属企业优势的评价,以及他对Haslams家族的赞赏都促成了收购PFJ交易的达成。

在2016年底前,我们的地板铺装业务Shaw Industries公司收购了美国地板公司(U.S. Floors “USF”),这是一家快速增长的豪华乙烯基砖分销商。USF的经理人Piet Dossche和Philippe Erramuzpe使该公司2017年销售额增长了40%,在此期间,他们的业务与Shaw‘s整合在一起。 很显然,我们在购买USF时获得了巨大的人力资产和商业资产。

Shaw的首席执行官Vance Bell最初提议并谈判完成了此次收购,该收购将Shaw的销售额在2017年增加至57亿美元,其就业人数增至22,000人。收购USF后,Shaw大大加强了其作为伯克希尔的重要和持久收入来源的地位。

我已多次向您介绍了Home Services,也就是我们不断增长的房地产经纪业务。伯克希尔在2000年通过收购MidAmerican Energy(现称为伯克希尔哈撒韦能源公司)的多数股权进入该领域。当时MidAmerican主要经营范围是电力领域,而我最初也很少关注Home Services。

(持续更新中)

- 巴菲特玩“漂亮50”给予的启示:价值投资不是刻舟求剑!

- 【乾道干货】巴菲特2018致股东信出炉:10大精华不可错过!

- 腰缠万贯并不意味着更快乐!“股神”巴菲特如是说

- 王传福成巴菲特最欣赏CEO之一 比亚迪入选“股神”15只爱股

- 【致股东信】巴菲特第53封《致股东信》新鲜出炉,都说了啥?60公

- 巴菲特谈最为钦佩的4位CEO:库克贝佐斯名列其中

- 黄金屋 ? 2018年巴菲特致股东信(全文翻译)

- 巴菲特的“新世界”观

- 巴菲特重仓点赞,苹果股票昨突180美元达历史新高

- 基业长青的秘诀:巴菲特的十大经典投资哲学丨功夫十条