光伏市场迎整合供大于求促行业洗牌 四股或立风口

傻大方提示您本文标题是:《光伏市场迎整合供大于求促行业洗牌 四股或立风口》。来源是。

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

光伏市场迎来整合年 供大于求促行业加速洗牌

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

据上海证券报报道,多位光伏业内人士的共识是:新一轮行业洗牌已山雨欲来,落后产能的淘汰箭在弦上,但行业趋势不会改变。原中国可再生能源学会理事长、国务院参事石定寰透露,国内少数地区甚至已实现了平价上网。在他看来,近年来由扩产导致的产能过剩的确存在,整个行业也确实存在一定的资金压力。但目前一些大企业已站稳脚跟,有些小企业会被大企业吸收兼并。

||##PG##||

整合|洗牌|市场|太阳能电池|同比增长|风口---傻大方小编总结的关键词

中来股份(个股资料 操作策略 股票诊断)

中来股份:电池业务快速增长,新老业务有望发挥联动效应

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

中来股份 300393

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

研究机构:信达证券 分析师:郭荆璞,刘强 撰写日期:2018-05-14

事件1:公司发布2017年年报,报告期内实现营业收入32.43亿元,比2016年同期增加133.68%;实现归属于上市公司股东的净利润2.59亿元,同比增长56.55%。

事件2:公司公布2018年第一季度报告,第一季度实现营收4.55亿元,同比减少34.56%,归属上市公司股东的净利润2230.18万元,同比减少69.41%。

点评:

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

太阳能电池背膜全球龙头,规模效应带来成本优势。2017年公司太阳能电池背膜营收17.95亿元,同比增长38%,占总体营收55.34%,是公司最重要的业务。公司主要产品为:FFC、TPT、TFB、KFB 等结构背膜,同时2017年成功研发了透明太阳电池背膜、1500V 系统电压太阳能电池背膜、黑色红外高发射太阳电池背膜等多种性能的背膜产品,满足不同组件以及应用场景的需求。该类产品主要是在户外环境下保护太阳能电池组件不受光、湿、热等的侵蚀。2017年公司背膜产量1.06亿平方米,同比增长44.92%,销量1.01亿平方米,同比增长41.31%,出货量可配套约17GW 光伏组件。

近三年,公司背膜累计出货量已超过两亿平方米,已经成为全球最大的太阳能电池背膜供应商,市场占有率位居全球第一。规模化效应产生了一定的成本优势,2017年公司背膜产品毛利率为30.33%,远高于国内同行20%以下的毛利率。

公司成本优势明显,产品富有竞争力。

太阳能电池业务快速增长,未来拥有N 型单晶双面太阳能电池全球最大产能。公司第二大业务为高效电池业务,2017年营收11.89亿元,同比增长1525.66%,占总营收36.66%。公司全年电池及组件产量676.41MW,同比增长663.87%,销量615.06MW,同比增长796.85%。电池及组件业务大幅增长主要是因为公司产品转化效率高以及产能的释放。公司主营产品N 型单晶双面太阳能电池量产正面转换效率超过22%,背面效率大于19%,较一般单面组件发电量可提升10%~30%,N 型IBC 电池转换效率达到23.16%,N 型单晶双面TOPCon 电池的正面转换效率达到22.37%,均处于行业领先水平。同时,截止2017年,公司年产2.1GW N 型单晶双面太阳能电池项目已建成7条电池生产线,已拥有1.05GW的电池产能,项目完全建成投产后,公司将具有全球最大的N 型单晶双面太阳能电池产能。

光伏电站业务稳步开展,政策助力有望带动业绩增长。2017年公司光伏应用业务2.51亿元,占总体营收7.75%。公司光伏应用业务专注于分布式光伏电站开发、设计、建设、产品销售、运维服务等。公司主要营业模式为:针对普通住宅用户、建档立卡的贫困户、工商业用户等群体,提供一整套专业的新能源系统解决方案。用户可选择“自发自用、余电上网”或“全额上网”的模式,实现上网发电,除满足用户日常用电需求,同时作为绿色能源可带来一定的经济收益。

公司参与的精准扶贫项目使贫困户零投资就能获得持续二十年的每年3000元/户以上的最低收入。产能方面,公司已并网加在建的光伏电站累计约50MW,2017年新增30MW,增幅超过150%。随着光伏扶贫的政策落地,公司凭借优质的产品性能、品牌效应以及先入优势,有望在光伏扶贫领域增量市场获得较大市场份额,带动业绩持续增长。

探索业务模块联动,发挥联动效应优势。2017年公司已就背膜、高效电池、光伏应用三大业务联动模式探索,三大业务相辅相成、协同整合,已取得了较好的成效。2018年,公司将继续依托背膜及高效电池领先的技术及优质的客户群体,搭载公司自主开发的户用光伏运维系统,进一步布局光伏产业链,形成各业务板块良性互动、良性循环。业务联动必须有高质量的产品和技术研发做支撑,2017年公司研发费用1.21亿元,占总营收3.73%,其中背膜研发投入0.63亿元,占背膜营收3.47%,高效电池研发投入0.58亿元,占电池业务营收4.52%,截止2017年公司背膜和电池相关技术分别获得78项专利,产品也都获得了多个国家的权威认证。我们认为,在研发力量的支撑下,公司产品质量过关、技术领先,不仅可以发挥业务板块联动效应,甚至有望打造“背膜+电池+电站”的产业链互动发展。

盈利预测及评级:我们预计公司2018年、2019年、2020年营业收入分别为48.23亿元、62.62亿元、78.55亿元,归母净利润分别为3.87亿元、4.86亿元、5.64亿元,EPS 分别为1.61、2.02、2.34元,对应5月10日收盘价(35.19元)的市盈率分别为22、17和15倍。公司作为材料龙头将充分享受行业红利,公司具有强大的资本实力和行业地位,鉴于此两点,我们维持“买入”评级。

股价催化剂:光伏行业发展的超预期;光伏电站需求超预期。

风险因素:光伏行业发展不及预期;市场竞争激烈导致盈利能力下降风险;政策变动带来的影响。

||##PG##||

整合|洗牌|市场|太阳能电池|同比增长|风口---傻大方小编总结的关键词

林洋能源(个股资料 操作策略 股票诊断)

林洋能源:光伏发电业务倍增,立足分布式能源打造智慧能效管理云平台

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

林洋能源 601222

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

研究机构:信达证券 分析师:郭荆璞,刘强 撰写日期:2018-05-11

事件:公司发布2017年年报,报告期内营业收入为35.88亿元,比上年同期增长14.37%;实现归属于上市公司股东的净利润为6.86亿元,比上年同期增长47.06%。实现基本每股收益0.39元/股,同比增涨44.44%。报告期内公司拟向全体股东每10股派发现金红利0.4元(含税)。

此外,公司发布2018年一季报,公司一季度实现营业收入5.83亿元,比上年同期减少10.95%;实现归属于上市公司股东的净利润为1.47亿元,比上年同期增长10.15%。实现基本每股收益0.08元/股,与上年同期持平。点评:

积极部署分布式发电站,光伏发电持续带动业绩高增长。截止2017年底,公司开发建设已并网运行的光伏电站装机容量已达到1303MW,其中江苏地区258MW、安徽地区513MW、山东地区254MW、河南、河北、辽宁地区合计143MW、内蒙古地区集中式电站135MW。同时,公司与中广核、法国ENGIE公司、新加坡SUNSEAP等知名企业在新能源领域进行全方位战略合作。2017年,公司光伏发电业务部分获得营业收入10.98亿元,同比增长123.73%,毛利率高达69.65%(与去年基本持平),为公司业绩带来大幅增长。2018年,依托公司已并网的1.3吉瓦级光伏电站,立足“一体六翼”重点地区,公司将继续推进光伏电站特别是分布式光伏电站的开发、建设与运营,力争实现全年300-500MW的电站并网目标。在自主开发建设运营电站的同时,积极拓展商业模式,通过公司项目开发、电站设计、高效产品、施工管理、电站运维等方面的优势,为战略合作的央企和世界500强等企业定向开发、建设、运营优质分布式光伏电站,做好高效EPC新业务,打造新能源板块业绩新增长点。

南方电网为国内电表市场提供新商机,海外布局“一带一路”潜力巨大。2017年度,公司电表业务实现营业收入17.83亿元,同比增长23.64%,毛利率为27.31%,较去年同期下降了5.26个百分点。报告期内,公司智能板块业务较2016年增长超过20%,持续位居行业龙头。2017年是电表行业发展的新阶段,国网计量工作重点转向计量精益化管理和采集系统深化应用,公司在国网的2次招标中,合计中标金额2.99亿元;得益于南网公司智能电表相关业务的爆发式增长,在年内2次电能表类框架招标中,合计中标金额超过3.72亿元。南方电网在智能电表更换、用电信息采集方面正全力推进,为行业龙头提供了新的机遇。在海外市场,公司和全球智能电表行业领先企业兰吉尔集团进行全面战略合作,抓住市场机遇,分别在西班牙、葡萄牙、新加坡、德国等地抢占了一定的市场份额的同时,公司加大一带一路地区的业务拓展。报告期内,公司在中东、亚太、欧洲和拉美等海外市场进行重点布局,实现海外销售4,746万美元,同比增长283%,在手订单达3,041万美元。2018年度,公司将继续响应国家一带一路政策,通过控股的立陶宛电表企业ELGAMA,同时利用与兰吉尔公司、新加坡SUNSEAP集团的战略合作关系,同时进一步优化海外事业部的组织架构,实现海外片区专人负责和跟踪,实现海外销售快速增长。

N型高效双面单晶产品全面量产,提升核心竞争力。2017年,公司积极布局N型高效双面单晶电池及光伏组件的研发与制造,高效组件线和电池线已完成通线并产出一片N型高效双玻组件和N型高效双面电池,当年实现全面量产,并将N型高效半片双面组件应用用到各类分布式光伏电站上,已经成为降低电站度电成本,提升光伏电站项目投资收益率的有效解决方案。2018年,公司将开发各类高可靠性、高性价比、高效发电的分布式光伏电站,将新增量产的400兆瓦N型高效双面电池与高效切半组件全部用于各类分布式光伏电站上。2018年,林洋光伏将依托于林洋新能源EPC业务的转型与发展,完成250MW的N型高效双玻组件的销售。高效电池与组件线在2018年将完全达产并释放产能,三率指标达到行业领先水平,增强市场竞争力。同时,加快N型高效双面电池组件二期400兆瓦产线的调研、建设和生产,加快产能提升,有效降低产品成本。

互联网+智慧能源业务规模扩大,公司已掌握核心竞争技术。报告期内,基于公司智慧能效管理云平台已覆盖了12个省1981个工商业用电大户,部署超过18934个能效采集点,管理用电负荷超过480MW,日用电量超过1000万度。报告期内,公司打造了多个光充储一体化超级充电站、兆瓦级智慧分布式储能、动力电池梯次利用储能系统等多个储能及微电网系统示范项目。公司开发的“连云港经济技术开发区能源互联网项目”入选国家能源局55个能源互联网试点示范项目,公司携战略合作伙伴ENGIE中国投资有限公司在淮安经济开发区打造能源互联网项目。公司目前已经拥有自主知识产权的“易能效”智慧能效管理云平台、“易能效”电能监测终端和LY-6000用户侧电储能及微电网能源管理系统入围工业领域电力需求侧管理产品(技术)参考目录。上述系统,通过能效监测、数据分析、优化方案、结果反馈的系列运作,满足用电需求侧的节能需求,是行业领先的能效管理专家。

盈利预测及评级:我们预计公司18年、19年、20年营业收入分别为43.64亿元、51.82亿元、60.43亿元,归母净利润分别为8.37亿元、11.16亿元、13.39亿元,EPS分别为0.47、0.63、0.76元,对应2018年5月10日收盘价(6.84元)的市盈率分别为14、11和9倍,公司有分布式光伏运营的优势同时也是N型单晶引领者,鉴于此两点,我们维持“买入”评级。

股价刺激因素:光伏发电行业发展的超预期;光伏电站需求超预期;智能电表需求超预期;综合能源管理需求超预期。

风险因素:光伏行业发展不及预期;光伏产品技术革新带来冲击;智能电表市场竞争激烈导致盈利能力下降;政策变动带来的影响。

||##PG##||

整合|洗牌|市场|太阳能电池|同比增长|风口---傻大方小编总结的关键词

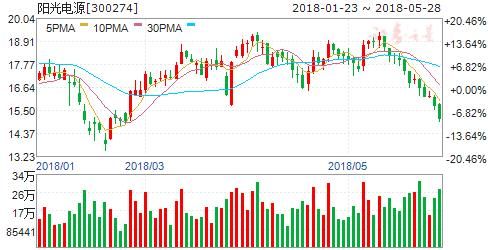

阳光电源(个股资料 操作策略 股票诊断)

阳光电源:光伏逆变器龙头地位稳固,电站系统与储能业务开疆辟土高增长

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

阳光电源 300274

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

研究机构:太平洋 分析师:周涛,刘晶敏,邵晶鑫 撰写日期:2018-05-09

逆变器主业稳步发展,国内相对平稳国外快速扩张。公司的逆变器始终保持着出货量数一数二的行业地位,国内市场占有率接近30%,此外光伏逆变器目前还不在双反之列,公司自上市以来,海外市场营收逐年递增,并且占总营收的比重一直保持稳定。2017年公司逆变器出货量为16.5GW,其中海外市场3.3GW。预计18年随着公司海外市场的进一步拓展,海外业务有望出货4-5GW,增加50%-100%。

电站业务高速增长,扶贫、户用优势明显。公司近年来电站业务发展迅猛,领跑者方面,公司2017年9月获得了光伏逆变器“领跑者”先进技术产品认证证书,在第三批领跑者基地中也中标了渭南和大同基地。在光伏扶贫方面,公司有多个光伏扶贫示范项目成功并网,此批项目主要分布在安徽、山东、湖北、江西、河北5个省份11个贫困县区,项目总装机容量超过470MW,单体规模最大的项目有湖北麻城70MW、安徽裕安70MW,单体规模最小的户用电站仅3kW,各项目均因精准扶贫模式及高水准工程质量,成为所在县区精准扶贫的重要窗口示范项目。在户用方面,公司成立了SunHome 全球品牌,发力户用光伏市场。根据公司规划,其渠道要实现市县镇三级网络立体覆盖,短期内要实现10个省的代理商网络覆盖,预计到2018 年底形成1000 家县区级经销网络。未来2-3年内,达到3000家的县区级的经销网络,10万家的乡镇村网络。到2020 年实现家庭光伏中国市场占有率第一的目标。预计阳光电源2018年户用装机将实现3-5万户。

储能的先行者,国内市场即将爆发。公司借助于三星世界领先的储能技术,强强联手,使阳光电源在储能逆变器这条路上迈出了关键的一步。作为一项新业务,自2016年开始,短短一年公司储能上的营收已经有了长足的进步。根据公司2017年年报数据,报告期内储能逆变器营收金额接近6500万。开拓市场,技术先行,伴随着国内巨大的市场,公司在储能业务上极具发展潜力,先发优势非常明显。

盈利预测:公司作为光伏逆变器的龙头企业,在光伏行业多轮的洗牌中依然凭借技术优势和成本优势屹立其中,并且通过技术协同和市场协同把业务扩展到风电、储能和新能源车领域,为公司的长足发展奠定了良好的基础和业绩增长动力。随着光伏行业临近平价上网,行业整体估值上移动力十足,公司作为光伏行业龙头企业,应该享受一定的估值溢价,我们预计公司2018-2020年的净利润将达到14.06亿元、18.18亿元和22.29亿元,对应市盈率分别为18倍、14倍和11倍。首次覆盖给予“买入”评级。

风险提示:公司逆变器出货量不达预期,电站业务不达预期,光伏行业政策风险。

||##PG##||

整合|洗牌|市场|太阳能电池|同比增长|风口---傻大方小编总结的关键词

晶盛机电(个股资料 操作策略 股票诊断)

晶盛机电:再中8.58亿大标,在手订单保障业绩高增长

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

晶盛机电 300316

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

研究机构:中泰证券 分析师:王华君 撰写日期:2018-05-04

事件:公司于2018年5月2日收到中环光伏、天津市泛 亚工程机电设备咨询有限公司发出的中标通知书。公司中标“中环光伏可再生能源太阳能电池用单晶硅材料产业化工程四期改造项目设备采购第二批第一包”,本次中标总金额85,824.00万元,具体金额以双方后续签订的合同为准。

1)本次中标金额预计占公司2017年度经审计营业收入的44.04%,对公司未来业绩将产生积极影响;

2)公司近日已中标中环光伏大额订单:2018年1月12日公司公告中标中环光伏自动晶体生长炉项目,包括“四期项目设备采购第四批第一包”及“四期改造项目设备采购第一批第一包”,总金额8.58亿元。

在手订单保障公司业绩高增长:截止2018年3月31日,公司未完成合同总计30.13亿元,其中全部发货的合同金额为9.42亿元,部分发货合同金额6.17亿元,尚未到交货期的合同金额14.54亿元。其中,未完成半导体设备合同1.39亿元。(以上合同金额均含增值税)

中报业绩预增90%-120%:公司2018年1季度营收达5.66亿元,同比增长53.25%,实现归母净利润1.35亿元,同比增长122.85%。同时预计2018年1-6月实现净利润为2.69-3.12亿元,预计同比上升90%-120%。

公司拟5000万元投资设立全资子公司,用于半导体设备的研制

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

公司前期拟投资设立全资子公司用于开展半导体设备开发等相关业务,有利于公司加大对半导体设备研发、资本投入,强化产业链配套供应能力,稳步做大半导体设备产业规模,强化公司在半导体设备领域的领先地位。

推限制性股票激励计划草案,彰显公司对未来发展信心

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

公司2018年限制性股票激励计划草案,拟向121名激励对象授予335.22万股限制性股票,占公司总股本的0.34%,其中首次授予269.22万股,预留66万股,限制性股票价格为9.12元/股。激励方案首次授予的业绩考核以2017年净利润(3.86亿)为基数,2018年-2019年的净利润增长率分别不低于50%、70%,即净利润分别不低于5.79亿、6.56亿。若预留部分在2018年授予完成,则预留部分业绩考核目标与首次授予一致;若预留部分在2019年授予完成,则以2017年净利润为基数,2019年-2020年的净利润增长率分别不低于70%、90%,即净利润分别不低于6.56亿、7.33亿。

与中环股份、无锡市政府合作,参与集成电路大硅片研制项目

光伏市场迎整合供大于求促行业洗牌 四股或立风口。整合|洗牌|市场|太阳能电池|同比增长|风口---

公司与无锡市政府、中环股份签署《战略合作协议》:中环股份、晶盛机电协同无锡市投资平台,建设集成电路用大硅片生产与制造项目,项目总投资约30亿美元,一期投资约15亿美元。合作有望发挥各方优势,整合各方资源,发展半导体材料产业,为集成电路产业实现跨越式发展做出贡献。

公司为国内晶体硅生长设备龙头,受益光伏行业复苏、半导体行业爆发:我们预计2018-2020年净利润达6.69、9.28、11.85亿元,EPS为0.68、0.94、1.20元,对应PE为35x、25x、20x。维持“增持”评级。

风险提示:行业波动风险、订单风险、技术人员流失风险、商誉减值风险。

- 远洋抢食万亿存量市场:入股纳什空间、成立并购基金

- 医美市场混乱不堪,更美APP是华而不实还是名副其实?

- 兴业证券王德伦:下半年市场中性震荡 “跷跷板”中寻找阶段性机会

- 任志强又“开炮了”:依然看好楼市,房地产市场根本不用担心!

- 蚌埠房地产市场现状

- 市场监管总局:奶茶等产品宣传使用无糖低脂要真实合法

- GitHub未来CEO对Atom表达观点,不在GitHub中整合广告

- 卖不动也加工不了 琼粤水果市场到底怎么了?

- 河南美容院超2万家,但美容美发市场面临困境,咋回事?

- 有人说“猪周期”是信息不对称造成的,市场对行业走势需要更理性