投资组合管|浅谈恒定混合策略和Uniswap,CPPI策略又如何融入DeFi( 三 )

当Alice全部持仓现金时,她的净投资组合表现与股票表现无关。此时斜率为零,很直接。

投资组合策略#2:恒定混合策略,或者说下跌时买入,上涨时卖出

文章插图

这时策略变得更有意思了。顾名思义,这些策略旨在使与股票投资组合成比例的股票敞口保持恒定。这正是Uniswap的工作方式, 在创建一个新的资产池后,该协议旨在保持两个资产y和x之间的比例不变(即x*y=k,而k是某个常数)。

从概念上讲,恒定混合策略旨在随着资产价值的下降而增加该资产的敞口。这是stock-to-bills的经典示例。假设Alice将60美元投资于股票,40美元投资于现金,从而建立了一个60/40的恒定混合池。然后假设股票下跌10%,因此股票的价值从60美元降到了54美元,投资组合价值从100美元降至94美元。此时,该比例将是54美元/94美元,即57.4%,低于预期的60%。这个时候,协议规定Alice必须购买更多的股票(因为她需要购买贬值的资产),从而将她的股票敞口增加到60%的水平。Alice将需要从她的现金头寸中拿出2.40美元来购买股票,从而使股票头寸达到56.40美元,并将现金头寸降至37.60美元。现在,新的百分比又是60/40(即56.4/94=60;37.6/94=40)。让我重申一下:这与Uniswap资产池的工作原理相同,但有一点需要注意的是,任何人都可以将资金存入特定的代币池中,而不仅仅是Alice。当然,Uniswap涉及的不再是股票和现金,而是代币,比如AVAX和ETH。

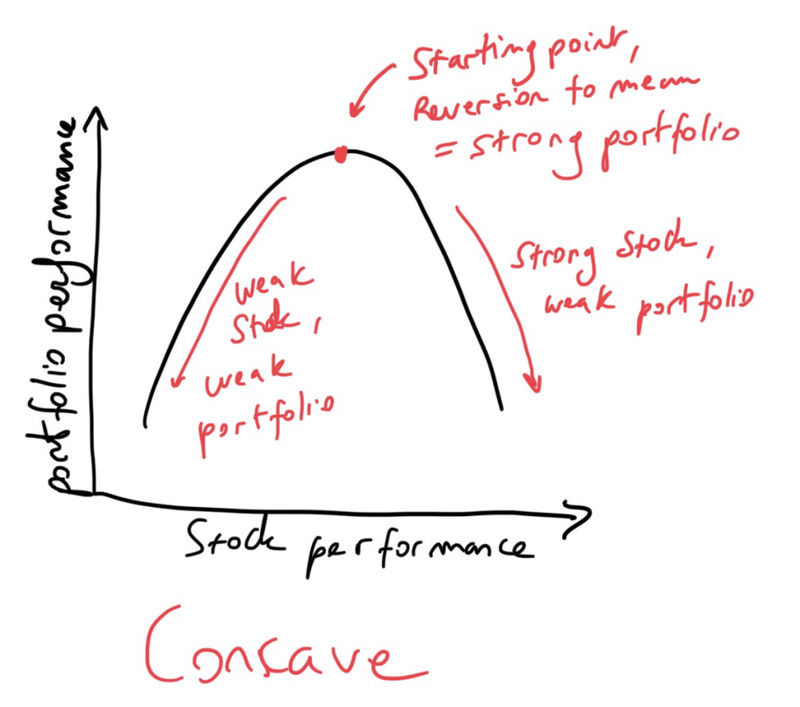

现在,让我们弄清楚一件事:这是一个很奇怪的概念。为什么精明的投资者 Alice会购买更多贬值的资产。答案自然不是因为Alice不知情。相反,这是因为Alice认为,她正在实施这一策略的市场是不稳定的和均值回归的。当然,如果是这样的话,那么Alice继续购买更多贬值的资产是有意义的,因为它很快就会恢复到更高的价值,在这种情况下,资产下跌多少并不重要,你只要继续买入。

“恒定混合策略(即Uniswap)在具有波动性但均值回归的市场中是有利可图的。”

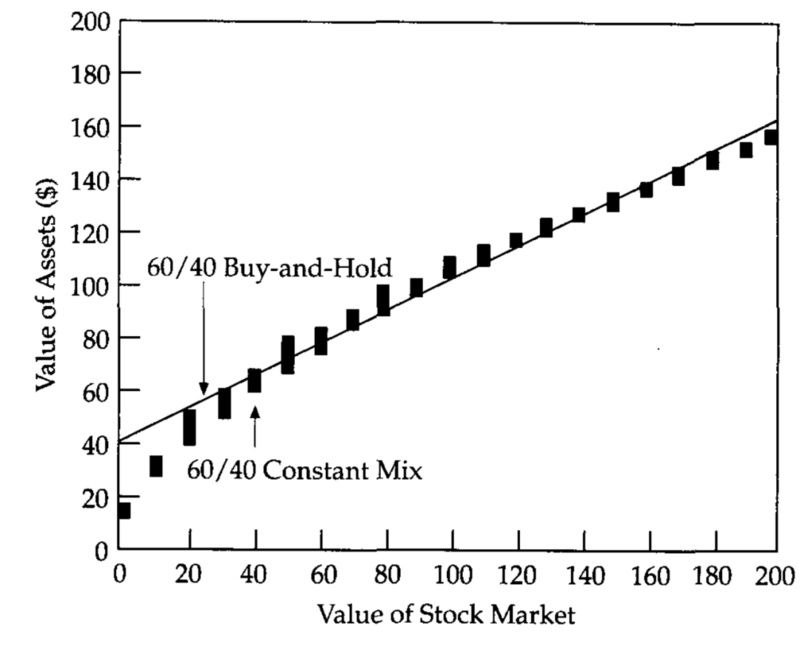

由于Uniswap只是一个恒定混合市场,这意味着只要目标资金池只包含均值回归市场,那么作为流动性提供者就总是有利可图的。另一方面,如果你为市场提供了流动性,而这些市场差异很大(即永久性贬值或永久性升值),那么,你作为LP加入Uniswap的盈利能力,要比单纯的买入和持有策略低得多。或者,正如我们将很快看到的CPPI策略。下图显示了恒定混合策略 和买入和持有策略的对比。

文章插图

这一效果在下图中也得到了更精确的显示。正如人们所看到的,如果你只是在市场分化的情况下买入并持有,那么长期而言,恒定混合策略的利润率是非常低的。为什么?场景1:如果股票市场的价值急剧下降(并保持在该水平上),那么持续混合将购买越来越多毫无价值的资产。场景2:如果股票市场的价值急剧上升(并保持在该水平上),则恒定混合会出售越来越多的股票,而不是其他相对贬值的资产(在这种情况下为现金)。

- 不管拖鞋多脏多黑,简单的泡一泡,一年没洗的拖鞋立马干净如新

- 春天到了~家里的月季该怎样管理呢?

- 二月初一,不管贫穷富贵,都要养4种花,财运亨通,旺运一整年

- 安徽马鞍山女子用一角硬币买菜,被收银员拒收,主管:罚款100

- 刘备|哪五个战将组合能打败刘备的五虎将?三国里如果不论阵营的话

- 南朝最昏庸奇葩的皇帝,将皇宫弄成市集,自己当小贩,爱妃当城管

- 齐桓公不计前嫌,鲍叔牙伯乐识马,这才成就了“一代名相”管仲

- 国博三国两晋南北朝:不管什么时候,生活都在继续

- 炒锅锅底不管多黑,教你一招,立马焕然如新,连洗洁精都省了

- 刘备|法正滥用职权公报私仇,诸葛亮为何不管,原因非常苦涩