连载第41讲金融资产的财务影响|清华名师肖星的财务课读书笔记

傻大方提示您本文标题是:《连载第41讲金融资产的财务影响|清华名师肖星的财务课读书笔记》。来源是。

连载第41讲金融资产的财务影响|清华名师肖星的财务课读书笔记。金融资产|读书笔记|名师|公允价值|清华|财务---

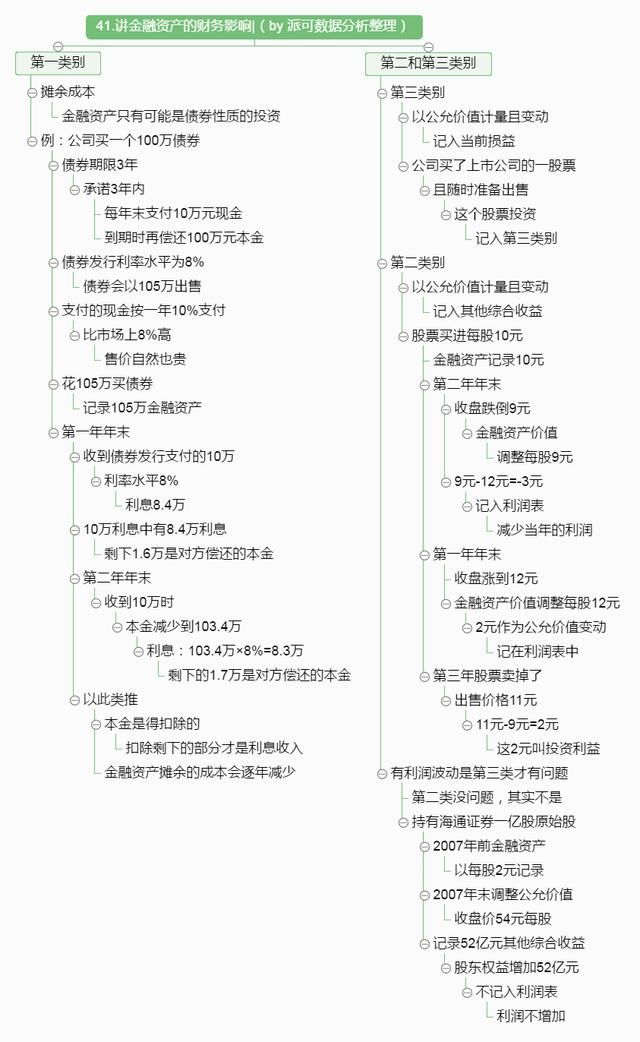

今天我们通过举例,让大家对三种类别金融资产的财务影响有了一个感性认识。以摊余成本计量的金融资产只是在计算利息收入时有一点点复杂,总体来说是比较简单的;以公允价值计量的金融资产则很容易对利润或股东权益造成较大冲击。我们的讨论局限于最简单最基础的金融资产。

上篇笔记我们了解了债券股票这些基础金融资产的分类和它们在持有期间对股息红利的记录和减值的计提,但是我们对持有金融资产到底会怎么影响我们的财务数据这一点,还缺少感性认识。

今天,我们就用两个例子来看看持有不同类别金融资产的财务影响。

先说第一类别,以摊余成本计量的金融资产,这个类别的金融资产只有可能是债权性质的投资。

比如:一家公司买了一个债券,票面价值100万,债券期限3年,承诺在3年的每年末支付10万元现金给投资人,到期时再偿还100万元本金。如果债券发行的时候市场上的利率水平为8%,我们就管它叫实际利率,这样的债券会以大约105万的价格出售,为什么要比票面的金额贵呢?因为它支付的现金是按一年10%来支付的,比市场上8%这个水平要高,所以它的售价自然也比较贵。公司花105万买入债券,记录105万金融资产。在第一年年末,公司收到债券发行方支付的10万现金,因为发行时市场上的利率水平是8%,105万债券本金乘以8%利率,得到利息是8.4万,那么收到的10万利息中就有8.4万是利息收入,记入第一年的利润,剩下的1.6万其实是发行方偿还了一点本金,这样本金就从105万减少到103.4万,所以到第一年年末时金融资产的价值调整为103.4万。

到第二年年末收到10万的时候,因为本金减少到了103.4万,就要用103.4乘以8%的利率计算利息,算出来是8.3万,那么剩下的1.7万就是偿还本金,所以金融资产的价值再减少1.7万。这就是摊余成本。计算摊余成本的过程叫实际利率法。也就是说是按照发行之后的市场上实际利率水平8%来计算这个摊余成本,而不是以债权的票面利率10%来计算。

第一类别的金融资产是准备一直持有的,所以只记录每年收到的现金流,也就只有这个利息收入,但是大家注意的是我记录的利息收入,并不是我们收到的现金,因为我们收到的现金总有一部分是债权发行人还给我们的本金,所以这部分本金是得扣除的,扣除剩下的部分才是利息收入。因为我们每期都收到一些本金,所以金融资产摊余的成本也就会逐年减少。

金融资产|读书笔记|名师|公允价值|清华|财务---傻大方小编总结的关键词

接下来再来看看第二和第三类别的金融资产。

如果公司买了一个上市公司的股票,并且随时准备出售,这个股票投资就记入第三类别。

如果买入股票的价格是每股10块钱,买进来的时候就记录金融资产每股10元。到第一年年末如果股票继续持有,就要看看当天的收盘价,如果收盘价涨到12元,就把金融资产的价值调整到每股12元,同时上涨的2元作为公允价值变动产生的收益记录在利润表里,增加当年的利润。如果到了第二年年末这个股票还是没有卖,并且这一天的收盘价跌到了9元,就要把金融资产的价值调整到每股9元,同时按新公允价值9元和上一个公允价值12元的差额记录每股3元公允价值变动产生的损失,记入利润表里就会减少当年的利润。如果到第三年的某一天把这个股票卖掉了,出售的价格是每股11元,那就按出售价格11和上一个公允价值9元的差额记录每股2元的这时就不叫公允价值收益了,叫投资收益。

注意:这里是投资收益而不是公允价值变动产生的收益,因为这时候股票出售了,收益实现了。如果发行股票的公司在第二年发放每股0.2元的股利,就在第二年再记录一个每股0.2元的投资收益。

如果上面例子里购买的股票在最初被归入第二类别,每次公允价值变动就不记入利润表,而是记录在资产负债表股东权益部分里的一个特殊科目,其他综合收益。

按照公允价值计量金融资产,有可能给利润带来大幅波动。上面我们买的股票,10块钱买进,11块钱卖出,每股一共获利1元,但是因为按照公允价值计量,第一年要记录每股2元的收益,第二年要记录每股3元的损失,第三年出售股票的时候又记录每股2元的收益,虽然三年加起来还是1元的总收益,但是利润在这三年中的波动性大大增加。

金融资产|读书笔记|名师|公允价值|清华|财务---傻大方小编总结的关键词

有的同学可能说利润波动是第三类别才有的问题,第二类别就没有问题了,其实不然。

举个例子来说:蓝生股份持有海通证券一亿股原始股,成本2元。2007年以前我们的金融资产也按历史成本计量,所以一直是每股2元来记录。2007年开始公允价值,2007年12月31日第一次调整公允价值,这一天收盘价54元,蓝生股份将这部分投资归在第二类别,所以记录了52亿元的其他综合收益,股东权益一下子增加52亿元。因为第二类别的公允价值变动不记入利润表,所以利润并不增加。大家可以想象,股东关心的股东投资回报,就是用公司利润除以股东投资额这个指标就会因为股东权益的大幅度增加而一落千丈。所以虽然利润没有产生大幅度波动,对财务数据仍然带来剧烈波动。

现在,我们很多上市公司都参与股票买卖,甚至有一些公司大量参与股票的买卖。这样就势必产生金融资产,这部分对公司利润和股东权益的影响越来越不容忽视,这是一般行业。对于金融行业的企业,更是会持有大量且复杂的金融资产,所以金融资产的会计处理对金融企业的影响尤其巨大。还有一些会使用到资源类的企业,比如:航空公司的航油、钢铁企业的铁矿石、铜冶炼行业的铜矿相应的材料等等。因为这些公司会大量的涉足大宗商品,有可能进行套期保值,在这种情况下这些企业的金融资产也会产生非常大的影响。

总结

今天我们通过举例,让大家对三种类别金融资产的财务影响有了一个感性认识。以摊余成本计量的金融资产只是在计算利息收入时有一点点复杂,总体来说是比较简单的;以公允价值计量的金融资产则很容易对利润或股东权益造成较大冲击。我们的讨论局限于最简单最基础的金融资产。

最后,给大家留一个思考题:

如果公司购买一个国债,准备一直持有到期,国债每年支付的现金是票面金额100万的5%,即每年5万,但是发行时的市场利率是8%,这样第一年应该支付的利息就超过了实际支付的5万现金,这种情况下怎么记录利息收入?

本文由派可数据整理并发布。

(全文完)

金融资产|读书笔记|名师|公允价值|清华|财务---傻大方小编总结的关键词

金融资产|读书笔记|名师|公允价值|清华|财务---傻大方小编总结的关键词

- 明星、富豪们都在做的资产配置,你需要了解一下!

- 思宇金融:机会,短线或将打出最佳买点!(附股)

- 金融危机最严厉监管措施将被放宽

- 杉杉分拆三部曲终章奏响 融资租赁资产仍破发

- 神州行成都站:金融强监管时代,投资人如何挑选靠谱平台?

- 市工商局公布近年查处类金融典型案例

- 深深宝B:关于重大资产重组的一般风险提示公告

- 一个问题企业:净资产3亿,贷款18亿,互保30亿,贷款开始逾期

- 化工资产剥离未解除*ST三维赔偿义务

- 马铁民用生菜创造财富,如今已资产过亿!